บทสรุป

หากเศรษฐกิจสหรัฐยังคงดำเนินต่อไปด้วยดี ก็ไม่น่าจะมีผลต่อการคาดการณ์ว่าอัตราดอกเบี้ยจะเพิ่มขึ้นได้อีกในกรอบเวลาที่ยืดยาวออกไป และสินทรัพย์เสี่ยงเองก็มีแนวโน้มที่จะทำผลงานได้ดีในช่วงไม่กี่เดือนจากนี้ อย่างไรก็ตาม กรณีพื้นฐานของทีม multi asset คือการเห็นภาวะถดถอยระดับความรุนแรงต่ำในช่วง 6-12 เดือนข้างหน้า ซึ่งทีมมีความพร้อมในการจัดพอร์ตเป็นแบบ defensive มากขึ้น

ภาพรวมเศรษฐกิจ : เศรษฐกิจสหรัฐที่แข็งแกร่งทำให้เฟดเปลี่ยนทิศทางนโยบายช้าลง

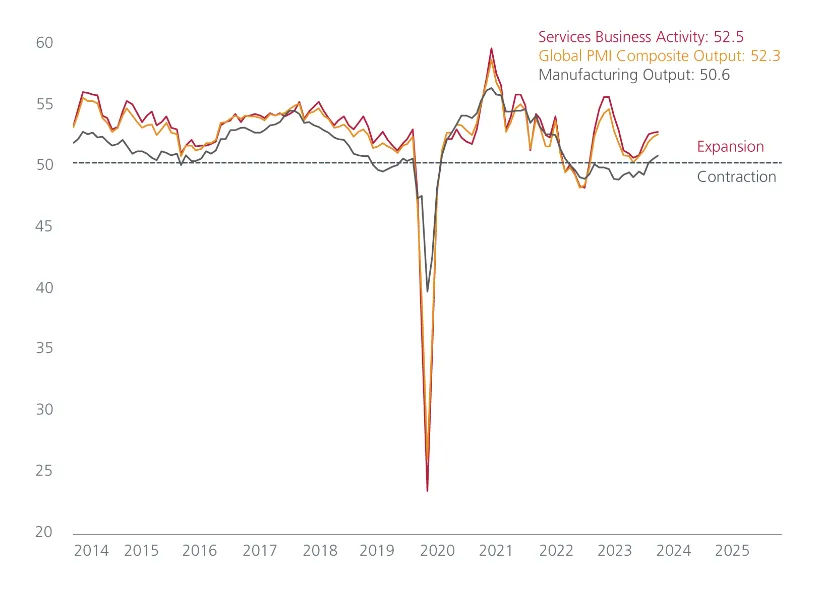

เศรษฐกิจโลกยังคงขยายตัวอย่างต่อเนื่อง นำโดยการเติบโตที่แข็งแกร่งของสหรัฐ การขยายตัวของผลผลิตอุตสาหกรรมได้กระจายไปยังหลายประเทศและเซ็กเตอร์ต่างๆ โดยมีภาคบริการถือเป็นเซ็กเตอร์ที่สร้างผลผลิตได้สูงสุดทั่วโลก ในขณะที่การใช้จ่ายของผู้บริโภคในสหรัฐซึ่งเป็นปัจจัยขับเคลื่อนสำคัญต่อการเติบโตทางเศรษฐกิจยังคงแข็งแกร่งต่อเนื่อง หากพิจารณาข้อมูลเศรษฐกิจสหรัฐที่ออกมาดีเมื่อเร็วๆ นี้ ทำให้ทีม multi asset ของเราคาดว่าเฟดซึ่งเฝ้าติดตามข้อมูลต่างๆ จะเริ่มเปลี่ยนทิศทางนโยบายหากเห็นสัญญาณที่ชัดเจนว่าเศรษฐกิจกำลังจะถดถอย และ/หรืออัตราเงินเฟ้อพื้นฐานผ่อนคลายลงอย่างชัดเจน สู่เป้าหมาย 2%

Global PMI, มีนาคม 2024

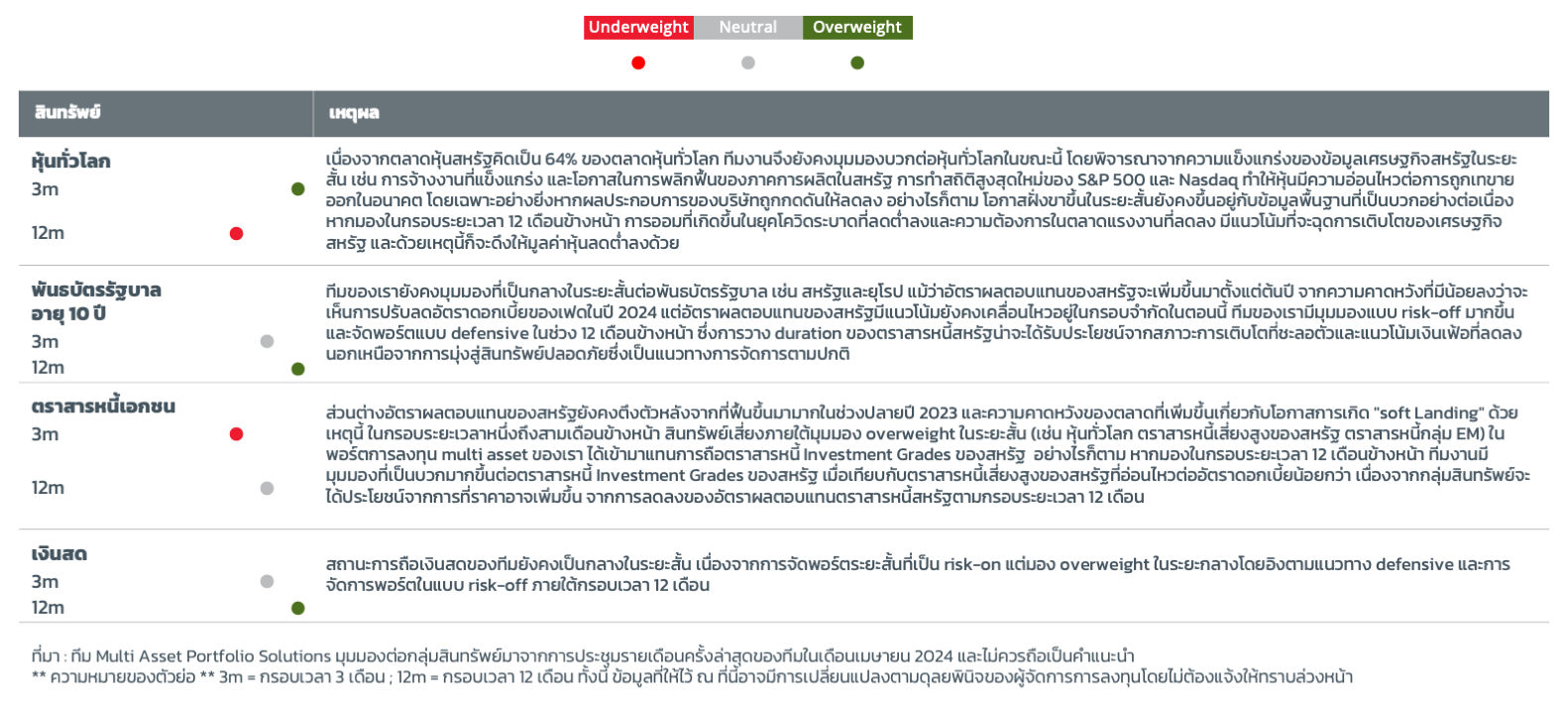

การจัดสรรสินทรัพย์ : คงสถานะ “risk-on” ในปัจจุบัน

สภาวะตลาดยังคงได้รับแรงขับเคลื่อนจากข้อมูลเศรษฐกิจสหรัฐในเชิงบวกซึ่งสะท้อนถึงปัจจัยแวดล้อมที่แข็งแกร่ง เป็นผลให้ทีม multi asset มีมุมมอง overweight เชิงกลยุทธ์ต่อหุ้นสหรัฐในระยะสั้น อย่างไรก็ตาม เนื่องจากมูลค่าหุ้นสหรัฐอยู่ในระดับสูงเป็นประวัติการณ์ ทีมงานจึงยังคงระมัดระวังและเตรียมพร้อมที่จะปรับการจัดสรรสินทรัพย์สู่ตราสารหนี้เมื่อเห็นการเติบโตของเศรษฐกิจสหรัฐเริ่มชะลอตัวลงและความเชื่อมั่นเปลี่ยนเป็นลบ หากมองในระยะเวลา 12 เดือนข้างหน้า ทีมงานมีมุมมองเป็นบวกต่อพันธบัตรรัฐบาลระยะยาว เนื่องจากสถานะ duration ของพันธบัตรสหรัฐน่าจะได้รับประโยชน์จากการเติบโตที่ชะลอตัวและอัตราเงินเฟ้อที่ลดระดับลง

มุมมองต่อการจัดสรรสินทรัพย์

หุ้น : มูลค่าหุ้นในเอเชียยังคงมีราคาถูกเมื่อเทียบกับตลาดภูมิภาคอื่นๆ

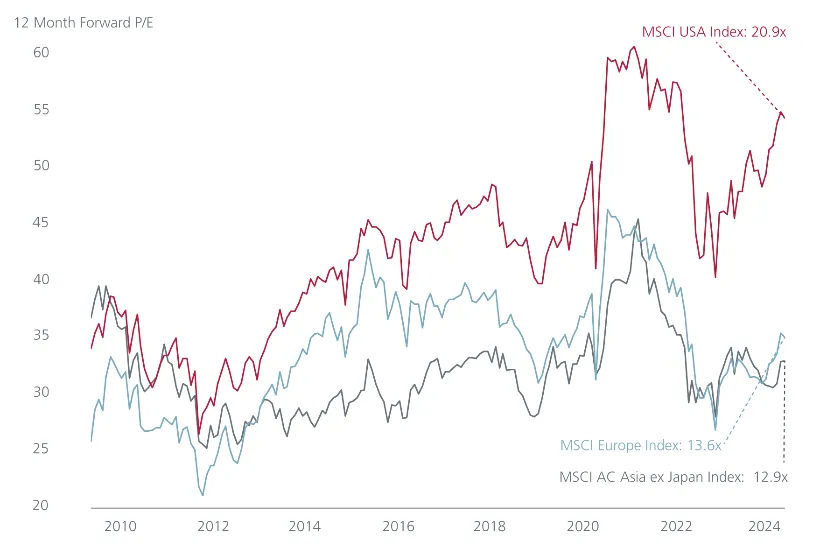

ทีมของเราเชื่อว่าหุ้นสหรัฐมีอัพไซด์เพิ่มขึ้นในระยะสั้น หากข้อมูลเศรษฐกิจและความเชื่อมั่นยังยืนหยัดอย่างมั่นคง โดยในระยะกลาง ทีมงานมองบวกมากขึ้นต่อตลาดหุ้นเอเชียไม่รวมญี่ปุ่น โดยเฉพาะอย่างยิ่งเมื่ออัตราการเติบโตของกำไรในภูมิภาคมีโอกาสขึ้นแซงหน้าตลาดพัฒนาแล้ว สถานการณ์ดังกล่าวอาจเกิดขึ้นจริงหากทั่วโลกต้องเผชิญภาวะเศรษฐกิจถดถอยซึ่งกระจุกตัวอยู่ในตลาดพัฒนาแล้ว นอกจากนี้ มูลค่าหุ้นในเอเชียยังพบว่าค่อนข้างน่าสนใจเมื่อเทียบกับสหรัฐอเมริกาและยุโรป

ค่า forward P/E 12 เดือนข้างหน้าของสหรัฐและเอเชียไม่รวมญี่ปุ่น

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 17 เมษายน 2024

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 17 เมษายน 2024

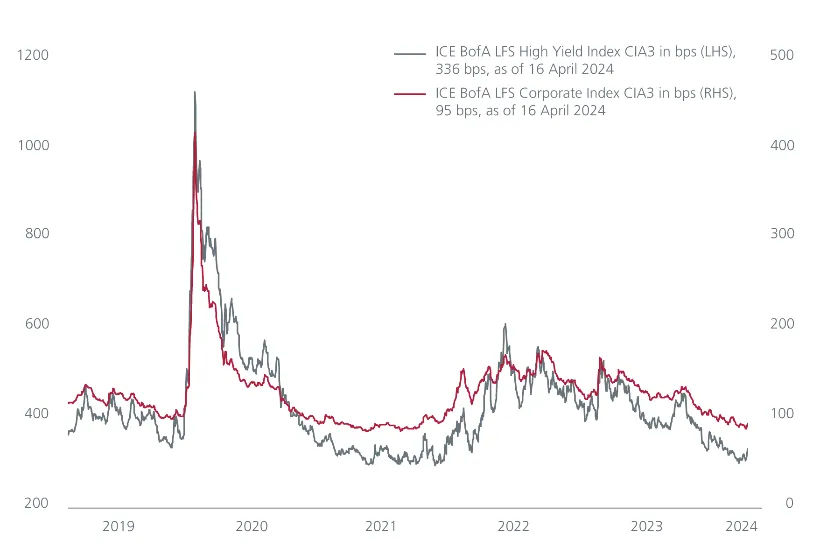

ตราสารหนี้ : กลุ่มสินทรัพย์เสี่ยงสูงยังคงเป็นที่ชื่นชอบ

แม้ว่าเฟดจะไม่ปรับลดอัตราดอกเบี้ยเร็วเกินไปนัก แต่ในกรอบระยะเวลา 12 เดือนข้างหน้านี้ ทีมของเราคาดว่าอัตราผลตอบแทนของสหรัฐจะปรับตัวลดลงเมื่อการชะลอตัวของเงินเฟ้อเริ่มปรากฎให้เห็น สำหรับในตอนนี้ ทีมงานค่อนข้างชอบตราสารหนี้เสี่ยงสูงของสหรัฐมากกว่า investment grades เนื่องจากส่วนต่างผลตอบแทนที่แคบลงอย่างมากในระยะหลัง ทั้งนี้ การที่เศรษฐกิจมีโอกาสน้อยที่จะเกิดภาวะถดถอยอย่างรุนแรงและความคาดหวังที่มีน้อยลงต่อการปรับลดอัตราดอกเบี้ย ยังเหมาะอย่างยิ่งสำหรับตราสารหนี้สกุลเงิน USD ของตลาดเกิดใหม่ โดยที่ตราสารหนี้ EM จะมีความอ่อนไหวต่อนโยบายการเงินของ EM น้อย แต่มีความอ่อนไหวต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยสหรัฐมากกว่า

ตราสารหนี้ Investment Grade ของสหรัฐ และส่วนต่างอัตราผลตอบแทนแบบปรับค่าความเสี่ยง Option ของดัชนี High Yield ICE BoFA (หน่วย : basis points)

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 16 เมษายน 2024

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 16 เมษายน 2024

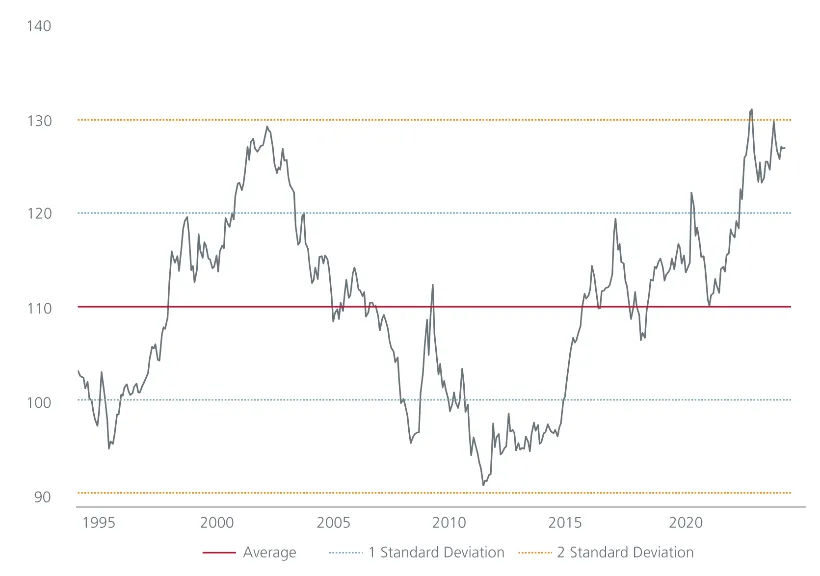

ค่าเงิน USD ยังได้รับแรงหนุนจากการเติบโตของสหรัฐที่แข็งแกร่ง

เมื่อไม่นานมานี้ ทีมงานได้ปรับเพิ่มมุมมองแนวโน้มระยะสั้นของค่าเงิน USD (ในภาพรวม) เป็นบวกเล็กน้อยจากที่เป็นกลาง การเติบโตที่แข็งแกร่งของสหรัฐและอัตราดอกเบี้ยที่แท้จริงที่สูงน่าจะช่วยหนุน USD ต่อไปในระยะเวลาอันใกล้ และหากมองในกรอบระยะเวลา 12 เดือนข้างหน้า ค่าเงิน USD ซึ่งมักเคลื่อนสวนทางกับวัฏจักรเศรษฐกิจ จะได้รับประโยชน์จากสภาพแวดล้อมที่การเติบโตทั่วโลกชะลอตัว

JP Morgan US Dollar REER

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 7 เมษายน 2024

ที่มา : LSEG Datastream ข้อมูล ณ วันที่ 7 เมษายน 2024

ค่าเงิน USD ยังได้รับแรงหนุนจากการเติบโตของสหรัฐที่แข็งแกร่ง

บทความนี้เป็นการสรุปเนื้อหาส่วนหนึ่งจากรายงาน 2Q24 Market Outlook คลิกที่นี่เพื่อดาวน์โหลดรายงานฉบับเต็มซึ่งรวมถึงรายงานพิเศษ “อินเดีย : ทำไมอนาคตจึงดูสดใส”

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.