Summary

กลุ่มสินทรัพย์ที่ลงทุนได้ซึ่งเกี่ยวข้องกับ ESG กำลังนำเสนอโอกาสที่มีความหลากหลายมากขึ้น ซึ่งเป็นไปตามแรงผลักดันที่มุ่งให้เกิดความโปร่งใสและเชื่อถือได้มากขึ้นสำหรับข้อมูลและคำจำกัดความของ ESG การจัดหมวดหมู่ด้านสิ่งแวดล้อมและการดำเนินการเปลี่ยนผ่านที่ดีขึ้นจะปูทางไปสู่การส่งมอบคุณค่าของ ESG มากขึ้นซึ่งตรงตามวัตถุประสงค์ด้านสภาพภูมิอากาศของผู้ลงทุน

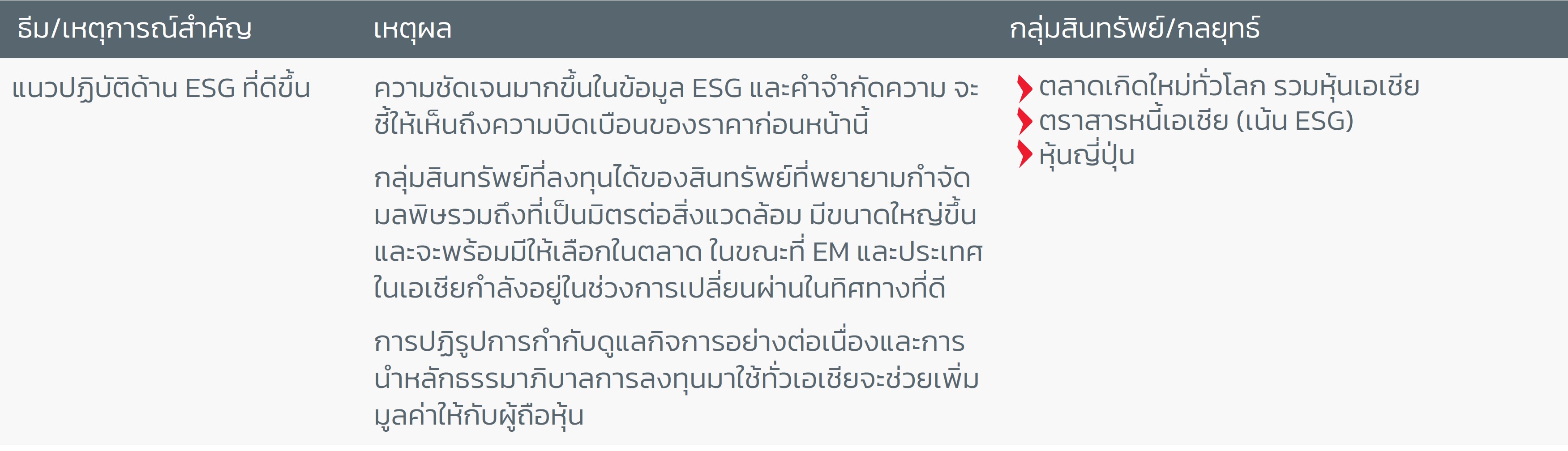

ภูมิทัศน์ด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) กำลังออกห่างจากคำจำกัดความและผลิตภัณฑ์ซึ่งใช้คำที่เป็นภาพกว้างอย่างเช่น ESG ความยั่งยืน และ/หรือสภาพภูมิอากาศ ปัจจุบันมีความคืบหน้าในการพัฒนามาตรฐานที่ใช้เป็นแนวทางขั้นพื้นฐานสำหรับข้อมูลและการเปิดเผยที่เกี่ยวข้องกับความยั่งยืน ความเข้าใจที่ดีขึ้นเกี่ยวกับความเสี่ยงและปัจจัยสนับสนุนคุณค่าในบริบท ESG จะนำไปสู่การกำหนดราคาสินทรัพย์ที่เกี่ยวข้องกับ ESG ที่สะท้อนความเป็นจริงมากขึ้น และส่งผลต่อมูลค่าของบริษัทในที่สุด

การผลักดันแบบสร้างสรรค์เพื่อข้อมูลและคำจำกัดความของ ESG ที่ชัดเจนขึ้น

แนวปฏิบัติด้าน ESG มีแนวโน้มไปสู่การจัดแยกองค์ประกอบที่ตรงจุดมากขึ้น ซึ่งสามารถทำหน้าที่จำแนกความแตกต่างเมื่อทำการประเมินทั้งผลกระทบและผลตอบแทนแบบปรับความเสี่ยง พัฒนาการในเรื่องนี้นับเป็นสิ่งที่น่ายินดีสำหรับผู้ลงทุนที่สามารถมองหาโอกาสลงทุนในสินทรัพย์ ESG ที่ราคาไม่สอดคล้องกับความเป็นจริงในช่วงที่ผ่านมา การมีความคลุมเครือที่น้อยลงกำลังชี้ว่าสัญญาณด้านความเสี่ยงและโอกาสของ ESG จะสามารถมองเห็นได้ง่ายขึ้นทั้งในระดับอุตสาหกรรมและตลาดโดยรวม

ประเด็นดังกล่าวได้สนับสนุนให้ผู้ลงทุนพัฒนามุมมองที่เป็นของตน (house view) ต่อ ESG ผ่านเครื่องมือการวิเคราะห์ที่พัฒนาขึ้นภายในองค์กร เครื่องมือดังกล่าวช่วยให้ทีมการลงทุนสามารถพิจารณาข้อมูลที่ผู้ให้บริการจัดอันดับ ESG ภายนอกแต่ละรายอาจไม่ได้นำเสนอผลการประเมินในแบบเดียวกัน ซึ่งอาจรวมถึงข้อมูล ESG ที่เป็นการคาดการณ์ล่วงหน้า เช่น การเปิดรับต่อโอกาสการเปลี่ยนแปลงที่เกี่ยวข้องกับสภาพภูมิอากาศที่มีลักษณะเฉพาะ และ/หรือการดำเนินการที่สำคัญของบริษัทต่างๆ เพื่อพัฒนาแนวทางแก้ปัญหาสภาพภูมิอากาศ แนวทางดังกล่าวอาจส่งผลให้เกิดกลุ่มสินทรัพย์ที่สามารถลงทุนได้ ซึ่งแตกต่างจากการเปลี่ยนแปลงที่เกี่ยวข้องกับสภาพภูมิอากาศตามที่ตลาดเข้าใจหรือที่ให้คำจำกัดความในปัจจุบัน

จนถึงปัจจุบัน ตลาดและกฎระเบียบได้มุ่งเน้นไปที่การกำหนดกลุ่มบริษัทตามสินทรัพย์ที่เกี่ยวข้องกับการดูแลสิ่งแวดล้อมหรือการลดการปล่อยก๊าซคาร์บอน ซึ่งข้อเสียของวิธีการนี้ก็คือ เป็นการกีดกันบริษัทที่กำลังก้าวไปสู่การเปลี่ยนแปลงที่เกี่ยวข้องกับสภาพภูมิอากาศ เนื่องจากประเทศกำลังพัฒนาหลายๆ ประเทศต่างยังคงพึ่งพาเชื้อเพลิงฟอสซิลอย่างมาก จึงมีการตระหนักมากขึ้นว่าการเปลี่ยนมาใช้พลังงานสะอาดนั้นจะต้องเป็นไปอย่างค่อยเป็นค่อยไป ตลอดจนมีความเหมาะสมและพอเหมาะพอดี

โอกาสการลงทุนครั้งสำคัญเมื่อเอเชียกำลังเปลี่ยนผ่านสู่การดูแลสิ่งแวดล้อม

ความพยายามในการกำหนดองค์ประกอบของ ESG ให้มีลักษณะที่ชัดเจนยิ่งขึ้นนั้น เป็นผลสืบเนื่องที่มุ่งมายังตลาดเกิดใหม่ (EM) และเอเชีย อุตสาหกรรมที่สร้างมลพิษหรือปล่อยก๊าซคาร์บอนสูงหลายๆ อุตสาหกรรม ถือเป็นฐานที่มาที่สำคัญของผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) สำนักงานพลังงานระหว่างประเทศ (IEA) คาดการณ์ว่าตลาดเกิดใหม่จะต้องมีการลงทุนจำนวนมากทั้งจากภาครัฐและเอกชนราว 2 ล้านล้านดอลลาร์สหรัฐ1 ต่อปี ไปจนถึงปี 2030 สำหรับการเปลี่ยนมาใช้พลังงานสะอาดเพื่อให้บรรลุเป้าหมายการปล่อยก๊าซคาร์บอนสุทธิเป็นศูนย์ (Net Zero) ภายในปี 2050

ในเอเชีย โอกาสที่จับต้องได้ของการลงทุนที่มุ่งสิ่งแวดล้อมเพียงอย่างเดียวนั้นมีจำกัดมากกว่าตลาดพัฒนาแล้ว โดยในกลุ่มสินทรัพย์ของเอเชียที่ลงทุนได้ พบว่าการได้ประโยชน์จากความก้าวหน้าของบริษัทในด้านต่างๆ เช่น ประสิทธิภาพการใช้พลังงาน ก๊าซธรรมชาติที่เป็นเชื้อเพลิงในช่วงเปลี่ยนผ่าน และวัสดุที่มีคาร์บอนต่ำ ถือเป็นขั้นตอนสำคัญในการตัดสินผู้ชนะในการเปลี่ยนแปลงระยะเริ่มแรก บริษัทหลายแห่งใน EM และเอเชียถูกขายออกไปเนื่องจากผู้ลงทุนต้องการแสวงหาเพียงหุ้นที่เป็นมิตรต่อสิ่งแวดล้อมเต็มรูปแบบเท่านั้น ส่งผลให้เกิดกลุ่มสินทรัพย์ที่ลงทุนได้ขนาดใหญ่ที่ประกอบไปด้วยบริษัทที่มีมูลค่าน่าดึงดูด มีโอกาสเติบโตและให้ผลตอบแทนที่ดี

ภูมิทัศน์ด้านกฎเกณฑ์และข้อบังคับกำลังเป็นปัจจัยที่ช่วยสนับสนุนมากขึ้นสำหรับการเปลี่ยนผ่านอย่างเหมาะสมในเอเชีย โดยมีหน่วยงานกำกับดูแลที่ได้เน้นย้ำถึงความจำเป็นในการพัฒนาการจัดแบ่งหมวดหมู่ที่ยั่งยืนที่จำแนกด้วยองค์ประกอบของการเปลี่ยนแปลง ซึ่งอาจช่วยหนุนบริษัทและสินทรัพย์ที่กำลังอยู่ในระยะเปลี่ยนผ่าน ด้านผู้ลงทุนและเจ้าของสินทรัพย์ที่ช่วยบริษัทต่างๆ ในการลดการปล่อยก๊าซคาร์บอนในทางปฏิบัติและด้วยลักษณะที่สมเหตุสมผล ก็อาจช่วยลดผลกระทบด้านลบที่มีต่อสังคมและสิ่งแวดล้อมด้วยเช่นกัน

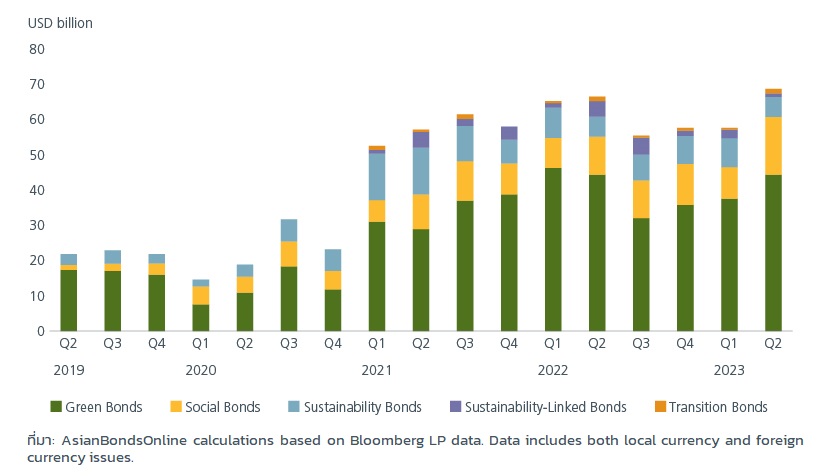

ตลาดตราสารหนี้ยั่งยืนของอาเซียน + 32 จะมีบทบาทสำคัญในการเป็นแหล่งเงินทุนให้กับสินทรัพย์ที่กำลังอยู่ในระยะการเปลี่ยนผ่านเหล่านี้ ซึ่งหากดูข้อมูลยอดตราสารหนี้คงค้าง ณ เดือนมิถุนายน 2023 พบว่าภูมิภาคนี้ยังคงรักษาส่วนแบ่ง 19.1% ของพันธบัตรยั่งยืนทั่วโลก พันธบัตรสีเขียวหรือ green bond คิดเป็นสัดส่วน 64%3 ของยอดพันธบัตรคงค้าง และการระดมทุนส่วนใหญ่อยู่ในรูปสกุลเงินท้องถิ่น แม้ว่ากระแสการไหลของเม็ดเงินไปยังกองทุนที่มีนโยบายด้าน ESG จะทรงตัวในปี 2023 มาจนถึงปัจจุบัน แต่ก็ถือว่าดีกว่าเมื่อเทียบกับกองทุนที่ไม่ได้มีนโยบายด้าน ESG ซึ่งประสบกับภาวะเงินไหลออก ทั้งนี้ มีโอกาสเพิ่มเติมในการเป็นแหล่งสกุลเงินท้องถิ่นและการระดมทุนระยะยาวมากขึ้น เนื่องจากยังมีความต้องการที่แข็งแกร่งสำหรับตราสารหนี้ ESG จากกองทุนที่มีนโยบายด้าน ESG

การออกตราสารหนี้ยั่งยืนของกลุ่มอาเซียน +3 กำลังฟื้นตัว

การดำเนินการที่มุ่งให้เกิดความชัดเจนของข้อมูล ESG มากขึ้นจะช่วยจัดการกับความท้าทายบางประการที่ตลาดตราสารหนี้เพื่อสิ่งแวดล้อมต้องเผชิญ เช่น การขาดคำจำกัดความทั่วไปว่า “โครงการสีเขียว” ต้องมีองค์ประกอบใดบ้าง และการตรวจสอบความถูกต้องของผลกระทบด้านสิ่งแวดล้อมและสังคมของโครงการ แนวทางที่ครบถ้วนและครอบคลุมคือแนวทางที่พิจารณาถึงการมีปฏิสัมพันธ์ระหว่างวัตถุประสงค์ด้านสิ่งแวดล้อม สังคม และเศรษฐกิจ ซึ่งการที่จะเกิดสิ่งนี้ได้ก็ต้องมีความร่วมมือกันระหว่างผู้มีส่วนได้ส่วนเสียต่างๆ เช่น ผู้ออกตราสาร ผู้ลงทุน และหน่วยงานกำกับดูแล

การปฏิรูปและกฎระเบียบคือแรงสนับสนุน

ในปี 2023 กฎระเบียบเกี่ยวกับกองทุนที่มีนโยบายด้าน ESG มีความเข้มงวดขึ้นอย่างมาก เนื่องจากผู้ลงทุนยังคงมองว่าการลงทุนที่เน้น ESG เป็นวิธีหนึ่งในการลดความเสี่ยงอันเกี่ยวข้องกับ ESG ภาระจากการตรวจพิสูจน์ตกอยู่กับบรรดากองทุนในการดูความเหมาะสมของการจัดประเภท ESG ของตน และการปฏิบัติตามข้อกำหนดในการเปิดเผยข้อมูล

ในขณะเดียวกัน การกำกับดูแลรายงานด้าน ESG และแนวปฏิบัติด้านการกำกับดูแลกิจการก็ค่อยๆ ดีขึ้นทั่วภูมิภาคเอเชีย โดยสิงคโปร์กำลังเสนอหลักปฏิบัติสำหรับผู้ให้บริการจัดอันดับ ESG และผู้ให้บริการข้อมูล ในขณะที่เกาหลีใต้ได้ออกแนวปฏิบัติเกี่ยวกับการจัดอันดับ ESG และ Greenwashing หรือการสร้างข้อความบิดเบือนหรือทำให้เข้าใจผิดเกี่ยวกับประโยชน์ที่มีต่อสิ่งแวดล้อมของผลิตภัณฑ์หรือแนวปฏิบัติ ส่วนฮ่องกงก็ได้นำเสนอการเปิดเผยข้อมูล ESG ที่ก้าวหน้ามากขึ้น และอินเดียที่ออกกฎเกณฑ์ใหม่สำหรับกองทุนที่ลงทุนด้าน ESG

การที่ผู้ลงทุนกลับมาสนใจหุ้นญี่ปุ่นในปีนี้ถือเป็นข้อพิสูจน์ถึงผลกระทบด้านบวกของการกำกับดูแลกิจการ โครงการปฏิบัติการของตลาดหลักทรัพย์โตเกียวมีความสอดคล้องกับการกำกับดูแลกิจการที่ดีขึ้น ด้วยการส่งเสริมความโปร่งใส ความรับผิดชอบ และการยึดมั่นในหลักการที่กำหนดไว้ ส่งผลให้ตลาดมีสถานะความแข็งแกร่งที่ดีขึ้น นอกจากนี้ การเป็นตัวแทนของกรรมการอิสระในคณะกรรมการบริษัทญี่ปุ่นก็เพิ่มขึ้นเช่นกัน ปัจจุบันมีบริษัทญี่ปุ่นจำนวนมากขึ้นที่เปิดเผยและจัดทำแผนกลยุทธ์ ESG ที่สอดคล้องกับเป้าหมายการพัฒนาที่ยั่งยืน หรือ Sustainable Development Goals เมื่อเทียบกับในช่วงห้าปีที่แล้ว

ในภาพรวม การกำหนดขอบเขตอำนาจของภาครัฐในเอเชียได้นำหลักธรรมาภิบาลการลงทุนมาใช้ ซึ่งเอื้อให้เกิดความสะดวกและสนับสนุนการมีส่วนร่วมของผู้ลงทุนสถาบันกับบริษัทที่ตนไปลงทุน การมีส่วนร่วมแบบจริงจังได้นำไปสู่ผลลัพธ์ที่เหมาะสมที่สุด ซึ่งท้ายที่สุดแล้ว กฎระเบียบก็จะยังคงเป็นหนึ่งในปัจจัยสำคัญในการขับเคลื่อนการเปลี่ยนแปลงของแนวปฏิบัติที่เกี่ยวข้องกับ ESG

นัยยะต่อการลงทุน

Related insights

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.