Summary

ความตึงเครียดทางภูมิรัฐศาสตร์ การกีดกันทางการค้า และความตกต่ำอันเกิดจากการระบาดใหญ่ของโควิด-19 ได้ก่อให้เกิดการเปลี่ยนแปลงในรูปแบบการค้าระหว่างประเทศและแนวโน้มการเติบโต การค้าโลกและเงินทุนเคลื่อนย้ายต่างได้รับอิทธิพลมากขึ้นจากประเด็นความมั่นคงของชาติและการเสริมสร้างความแข็งแกร่ง ส่งผลให้เกิดโอกาสในการลงทุนในประเทศต่างๆ ทั่ว EMs และเอเชีย

องค์การการค้าโลก หรือ WTO คาดการณ์ว่าอัตราการเติบโตทางการค้าจะฟื้นตัวขึ้นเป็น 3.3% ในปี 2024 เพิ่มขึ้นจาก 0.8% ในปี 2023 ข้อมูลของ WTO ระบุว่าการเหวี่ยงขึ้นลงของตัวเลขดังกล่าวไม่ใช่สิ่งผิดปกติ เนื่องจากลักษณะความอ่อนไหวของสินค้าต่อวัฏจักรธุรกิจ และไม่ได้หมายความว่าจะมีการลดลงอย่างถาวรของการค้าโลกแต่อย่างใด ในทำนองเดียวกัน WTO ก็ชี้ด้วยว่าหลักฐานเชิงประจักษ์ของแนวโน้มการลดลงของโลกาภิวัตน์นั้นยังคงมีจำกัด โดยสัดส่วนของสินค้าขั้นกลางในการค้าโลก (ตัวชี้ขอบเขตของห่วงโซ่อุปทาน) ลดลงเล็กน้อยมาอยู่ที่ 48.5% ในช่วงครึ่งแรกของปี 2023 เมื่อเทียบกับค่าเฉลี่ยที่ 51% ในช่วงสามปีที่ผ่านมา

>โลกาภิวัตน์กำลังเปลี่ยนแปลงไปตามยุคสมัยแต่ไม่ใช่ลดลง การเปลี่ยนแปลงนี้จะขึ้นอยู่กับการจัดระเบียบและดูแลผลประโยชน์ของประเทศ โครงสร้างทางเศรษฐกิจ และทุนทางธรรมชาติซึ่งรวมถึงทักษะของประชากรในประเทศ เราคาดว่าการเปลี่ยนแปลงของห่วงโซ่อุปทานในปัจจุบันและการพัฒนาทางเทคโนโลยี โดยเฉพาะอย่างยิ่งปัญญาประดิษฐ์ จะช่วยขับเคลื่อนแนวโน้มโลกาภิวัตน์ในอนาคต

ผู้คว้าชัยจากการเปลี่ยนแปลงห่วงโซ่อุปทาน

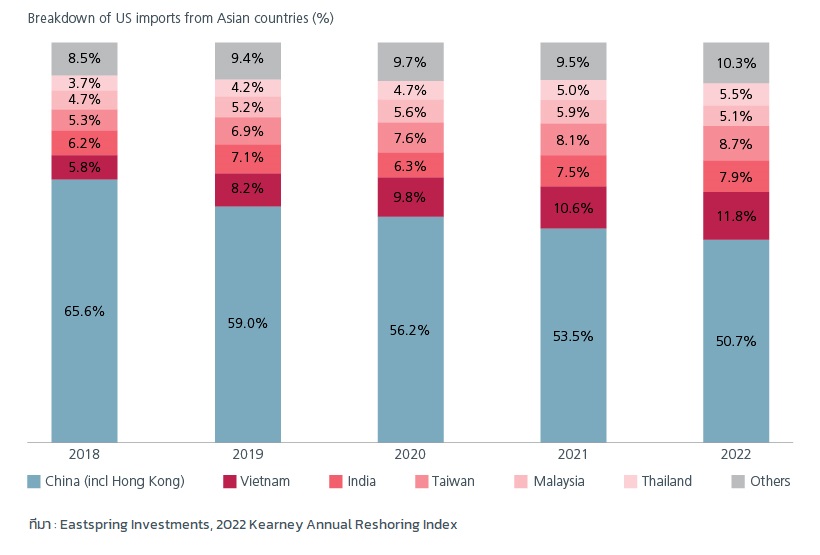

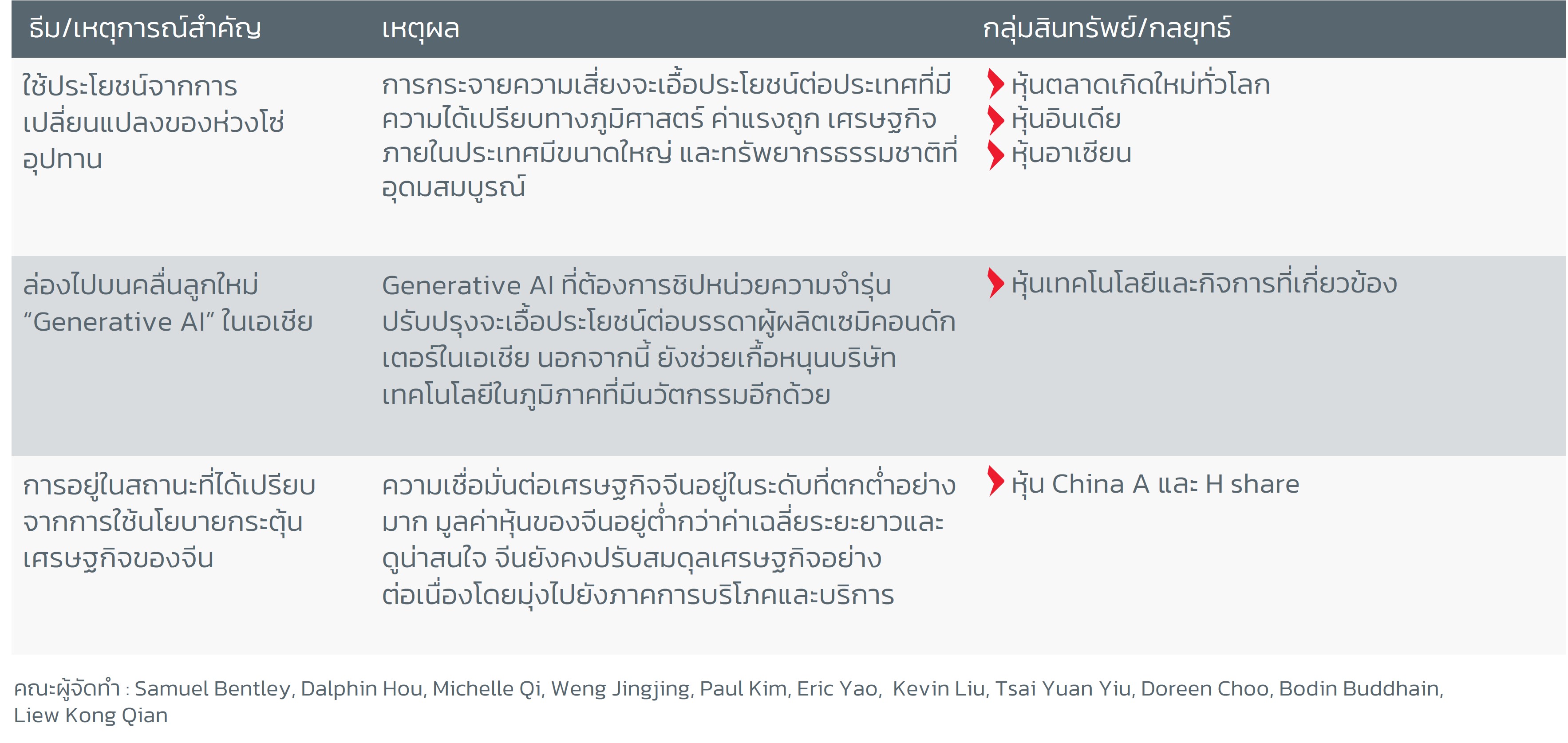

>จากเหตุการณ์ต่างๆ ที่ทำให้ผลกระทบทวีความรุนแรงขึ้น ตั้งแต่ความขัดแย้งทางภูมิรัฐศาสตร์ระหว่างสหรัฐและจีน การแพร่ระบาดของโควิด-19 มาจนถึงเหตุการณ์รัสเซียรุกรานยูเครน ทำให้หัวใจสำคัญของแผนการลงทุนระยะกลางส่วนใหญ่นั้นจะอยู่ที่ความมั่นคงของห่วงโซ่อุปทานและการกระจายความเสี่ยง ในขณะที่กำลังมีการปรับเปลี่ยนให้เหมาะสมในเชิงโครงสร้างของห่วงโซ่อุปทานทั่วโลกออกจากจีนและไปยังตลาดอื่นๆ ผู้ที่ได้รับประโยชน์จากการเปลี่ยนแปลงดังกล่าวได้กระจายอยู่ทั่วลาตินอเมริกา EMEA (ยุโรป ตะวันออกกลาง แอฟริกา) อาเซียน และอินเดีย ประเทศเหล่านี้มีแรงงานราคาถูก เป็นฐานการผลิตที่มีความพร้อม และเป็นผู้ผลิตสินค้าโภคภัณฑ์ที่สำคัญ

ในลาตินอเมริกา ประเทศเม็กซิโกถือเป็นประเทศรายสำคัญซึ่งเป็น “แหล่งทรัพยากรที่อยู่ใกล้” และมีความได้เปรียบทางภูมิศาสตร์กับสหรัฐอเมริกา เม็กซิโกนับว่ามีขีดความสามารถในภาคการผลิตที่แข็งแกร่ง เป็นแหล่งแรงงานที่มีเพียงพอ และมีทรัพยากรธรรมชาติที่สำคัญ (พลังงาน ทองแดง ลิเธียม) ส่วนประเทศอื่นๆ ของลาตินอเมริกานั้นก็ยังอุดมไปด้วยลิเธียมและทองแดง ซึ่งเป็นส่วนประกอบที่สำคัญในรถยนต์ไฟฟ้าและพลังงานหมุนเวียน ในขณะที่ประเทศใน EMEA (โปแลนด์ ฮังการี สาธารณรัฐเช็ก และตุรกี) มีโครงสร้างประชากรที่น่าดึงดูดและมีฐานการผลิตที่มีความสามารถในการแข่งขัน ซึ่งจะได้รับประโยชน์จากกระแส “การใช้ทรัพยากรจากแหล่งใกล้เคียง" ของบรรดาบริษัทต่างๆ ที่อยู่ในกลุ่มเศรษฐกิจพัฒนาแล้วของยุโรปและบริษัทข้ามชาติ

การลงทุนโดยตรงจากต่างประเทศ (FDI) ของอาเซียนเมื่อเทียบกับยอดรวมทั่วโลก มีสัดส่วนที่ขยายตัวเพิ่มขึ้นซึ่งชี้ให้เห็นว่าประเทศต่างๆ ในภูมิภาคก็ได้รับประโยชน์จากการเปลี่ยนแปลงของห่วงโซ่อุปทานเช่นกัน ปริมาณสำรองของนิกเกิลที่อยู่ในระดับสูงของอินโดนีเซียและการเป็นเครือข่ายห่วงโซ่อุปทานยานยนต์ที่แข็งแกร่งของประเทศไทย ทำให้ภูมิภาคนี้เป็นจุดหมายปลายทางที่เหมาะสมอย่างยิ่งสำหรับห่วงโซ่อุปทานของยานยนต์ไฟฟ้า ในทำนองเดียวกันในห่วงโซ่อุปทานเซมิคอนดักเตอร์ มาเลเซียก็มีความได้เปรียบในด้านการประกอบและการทดสอบขั้นสูง ในขณะที่สิงคโปร์ถือเป็นศูนย์กลางการผลิตแผ่นเวเฟอร์ และมีเวียดนามที่เข้ามามีบทบาทในห่วงโซ่อุปทานทั่วโลกซึ่งจะเห็นได้จากสิ่งที่เกิดขึ้นเมื่อบริษัทต่างๆ เช่น Samsung, Google, Microsoft และ Apple ได้ย้ายบางส่วนของห่วงโซ่อุปทานของตนไปที่นั่น ด้วยการเป็นส่วนหนึ่งของกลยุทธ์ "China plus one" นอกจากนี้ ประชากรที่ขยายตัวอย่างรวดเร็วและผู้บริโภคกลุ่มรายได้ปานกลางที่เพิ่มขึ้นก็ทำให้ภูมิภาคนี้ดูน่าดึงดูดมากขึ้นอีกด้วย

สหรัฐนำเข้าสินค้าจากประเทศในเอเชียที่มีต้นทุนต่ำมากขึ้น

อินเดียเป็นอีกหนึ่งประเทศที่ได้รับประโยชน์จากการโยกย้ายห่วงโซ่อุปทาน เนื่องจากต้นทุนค่าแรงที่อยู่ต่ำเพียงเกือบหนึ่งในหกของค่าแรงในจีน โดยภาคการผลิตของอินเดียมีการเติบโตที่แข็งแกร่งและการลงทุนโดยตรงจากต่างประเทศที่เพิ่มขึ้น ในระยะยาว การปฏิรูปอย่างต่อเนื่องและการกลับมาฟื้นตัวของรายจ่ายด้านทุนของภาคเอกชนจะเป็นกุญแจสำคัญในการรักษาเสถียรภาพการเติบโตของเศรษฐกิจอินเดีย ปัจจุบันมีสัญญาณที่ชี้ล่วงหน้าว่าจะเกิดการฟื้นตัวของรายจ่ายด้านทุนของภาคเอกชนในอุตสาหกรรมต่างๆ เช่น ปูนซีเมนต์ อสังหาริมทรัพย์ในกลุ่มที่อยู่อาศัยและกลุ่มพาณิชยกรรม เครื่องจักรอุตสาหกรรม และอิเล็กทรอนิกส์

อย่างไรก็ตาม เราไม่เชื่อว่าจีนจะถูกทำให้หายไปเนื่องจากการโยกย้ายห่วงโซ่อุปทาน แต่เราเห็นว่าการเข้าถึงแหล่งผลิตที่เป็นมิตรประเทศและการใช้แหล่งทรัพยากรที่อยู่ใกล้จะสร้างโอกาสได้กว้างไกลขึ้นสำหรับผู้ผลิตและซัพพลายเออร์ในตลาดเกิดใหม่บางประเทศ ทั้งนี้ ประเด็นที่ควรตระหนักก็คือการมีแนวโน้มที่จะเพิ่มแรงกดดันด้านเงินเฟ้อให้กับผู้บริโภคทั่วโลก

แม้จะมีอุปสรรคหลายด้าน แต่จีนก็ไม่น่าจะสูญเสียความได้เปรียบด้านการผลิต การแบ่งกำลังการผลิตออกจากจีนจะถือเป็นเรื่องที่น่ากังวลสำหรับบริษัทข้ามชาติ เนื่องจากจีนมีโครงสร้างพื้นฐานและการเชื่อมโยงระหว่างกันที่ยอดเยี่ยม ตลอดจนเครือข่ายที่กว้างไกลของซัพพลายเออร์ที่ไว้ใจได้ นอกจากนี้ จีนยังยกระดับห่วงโซ่คุณค่าการผลิตด้วยการลงทุนอย่างมหาศาลในด้านเทคโนโลยี บิ๊กดาต้า หุ่นยนต์ และปัญญาประดิษฐ์ โดยผู้ผลิตเองก็ยังคงตั้งโรงงานของตนอยู่ในจีนเพื่อหวังเจาะเข้าถึงตลาดผู้บริโภคที่มีขนาดใหญ่ได้ง่ายขึ้น

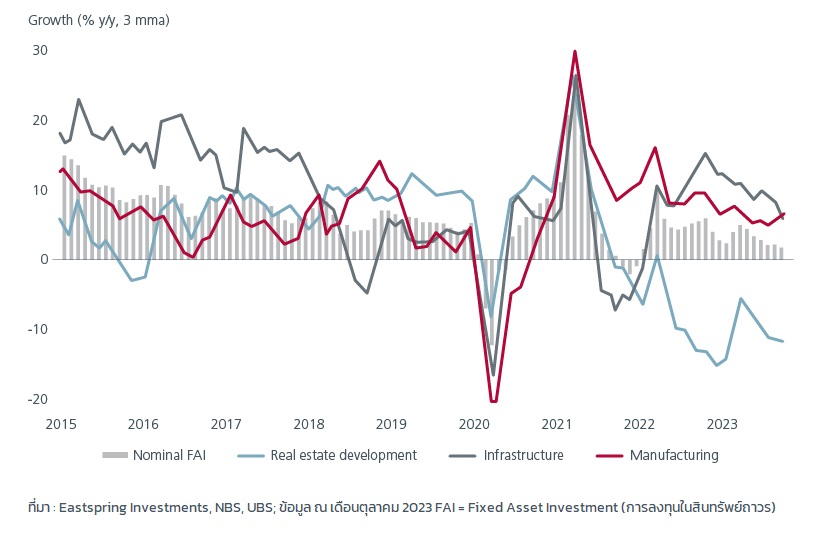

ปี 2023 แน่นอนว่าเป็นปีที่ยากลำบาก ความเชื่อมั่นในตลาดหุ้นจีนยังคงตกต่ำเนื่องจากการเติบโตทางเศรษฐกิจต่ำกว่าคาด มาตรการกระตุ้นเศรษฐกิจที่น้อยกว่าระดับความคาดหวัง และความอ่อนแออย่างต่อเนื่องในภาคอสังหาริมทรัพย์ โดยในเดือนตุลาคม รัฐบาลประกาศว่าจะออกพันธบัตรรัฐบาลรุ่นพิเศษเพิ่มเติมอีกมูลค่า 1 ล้านล้านหยวนในไตรมาส 4 ปี 2023 ซึ่งการดำเนินการครั้งสำคัญนี้เป็นการสะท้อนถึงลำดับความสำคัญที่รัฐบาลต้องการมุ่งรักษาการเติบโตให้มีความมั่นคงในปี 2024

อย่างไรก็ตาม เมื่อดูการตอบสนองของตลาดที่ค่อนข้างน้อยต่อมาตรการกระตุ้นเศรษฐกิจครั้งที่ผ่านๆ มา การมุ่งเน้นจึงเปลี่ยนไปที่ "ผลกระทบของการผ่อนคลายขนานใหญ่อีกรอบ" อย่างไรก็ตาม ยังมีสัญญาณเชิงบวกอยู่บ้างหากดูการเปรียบเทียบแบบไตรมาสต่อไตรมาส โดย GDP ไตรมาส 3/2023 ขยายตัว 1.3% สูงกว่า 1% ซึ่งเป็นตัวเลขคาดการณ์ ผลผลิตภาคอุตสาหกรรมเพิ่มขึ้น 4.5% ในเดือนกันยายน 2023 เมื่อเทียบกับปีก่อนหน้า สูงกว่า 4.3% ซึ่งเป็นตัวเลขคาดการณ์ ส่วนการบริโภคก็สูงเกินความคาดหมายด้วยเช่นกัน อย่างไรก็ตาม ด้วยความอ่อนแอในภาคอสังหาริมทรัพย์ซึ่งอาจมีแนวโน้มดำเนินต่อไปอีกนาน การเติบโตของเศรษฐกิจจีนจึงมีความเป็นไปได้มากที่จะชะลอตัวลง

การลงทุนในภาคการผลิตของจีนปรับตัวดีขึ้น

อย่างไรก็ตาม เป็นที่น่าสังเกตว่าความพยายามของจีนในการปรับสมดุลโมเดลการเติบโต จากการที่มีภาคการลงทุนเป็นตัวนำไปสู่ภาคการบริโภคนั้น กำลังดำเนินไปอย่างรวดเร็วยิ่งขึ้น ในช่วงสามไตรมาสแรกของปี 2023 การบริโภคมีส่วนช่วยหนุน GDP ในสัดส่วนที่สูงถึง 83.2% เมื่อเทียบกับ 58.6% ในปี 2019 ซึ่งในภาพรวมมีโอกาสเชิงโครงสร้างที่เซ็กเตอร์ต่างๆ จะได้รับประโยชน์จากการสนับสนุนทางนโยบายและการใช้จ่ายเพื่อการบริโภคอย่างเช่นการผลิตขั้นสูง การดูแลสุขภาพ และผู้บริโภค

นวัตกรรมทางเทคโนโลยีในช่วงหลายปีที่ผ่านมาก่อให้เกิดคลื่นลูกใหม่ของโลกาภิวัตน์ ไม่เพียงแต่จะนำไปสู่การเพิ่มขึ้นของแรงงานดิจิทัลในภาคการผลิตและบริการ แต่ยังสามารถเพิ่มผลผลิตโดยรวมอีกด้วย และที่มีความสำคัญไม่น้อยกว่ากันก็คือความก้าวหน้าทางเทคโนโลยีก็สามารถเข้ามาแทนที่แรงงานและนำไปสู่ปัญหาทางเศรษฐกิจได้ด้วยเช่นกัน

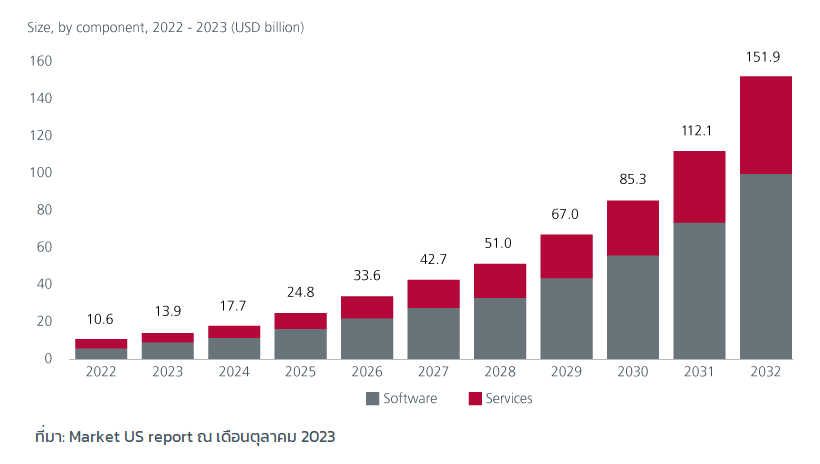

บรรยากาศความตื่นเต้นในปัจจุบันอยู่ที่การเกิดขึ้นของ Generative Artificial Intelligence (AI) และบทบาทของสิ่งนี้ในการเป็นตัวเปลี่ยนเกมลำดับถัดไปของโลกาภิวัตน์ เทคโนโลยี Generative AI นั้นมีศักยภาพในการเปลี่ยนแปลงหรือทำลายอุตสาหกรรมจำนวนมาก ซึ่งสร้างผลกระทบอย่างลึกซึ้งต่อประสิทธิภาพการผลิต การเติบโต และความสามารถในการทำกำไร นอกจากนี้ โมเดล AI แบบโอเพ่นซอร์สนั้นยังมีราคาไม่แพงและสามารถเข้าถึงได้มากกว่าโมเดลที่มีความเป็นเจ้าของหรือมีกรรมสิทธิ์เฉพาะ ซึ่งโมเดลดังกล่าวมีแนวโน้มที่จะได้รับความนิยมมากขึ้นอีกในอนาคต

AI จะเปลี่ยนภูมิทัศน์ทางเศรษฐกิจและอุตสาหกรรมทั่วโลก

ความก้าวหน้าใน AI ขึ้นอยู่กับชิปเซมิคอนดักเตอร์ระดับไฮเอนด์ซึ่งมีพลังในการประมวลผลและวิเคราะห์ข้อมูล โดยในเอเชีย ผู้ที่ได้ประโยชน์ชัดเจนก็คือไต้หวันและเกาหลี ไต้หวันนั้นมีห่วงโซ่อุปทานทางอุตสาหกรรมอย่างเต็มรูปแบบซึ่งสามารถรองรับแนวโน้มอุตสาหกรรม AI ได้ทั้งในปัจจุบันและอนาคต บริษัทไต้หวันที่ผลิตส่วนประกอบสำคัญ เช่น แผงวงจรพิมพ์ทนความร้อน/พลังงานไฟฟ้า และอื่นๆ ยังสามารถได้ประโยชน์จากการเป็นห่วงโซ่อุปทานด้านอุปกรณ์และส่วนประกอบที่สมบูรณ์ ส่วนโรงงานในเกาหลีที่กำลังพัฒนาชิปหน่วยความจำแบนด์วิธสูงรุ่นต่อไปจะได้ประโยชน์จากการนำ AI มาใช้อย่างกว้างขวาง สำหรับบริษัทในเอเชียอื่นๆ ภายในห่วงโซ่อุปทานเซมิคอนดักเตอร์ เช่น บริษัทที่ทำการประกอบและทดสอบขั้นสูงในมาเลเซีย ก็น่าจะได้รับประโยชน์ด้วยเช่นกัน

Generative AI สามารถนำไปใช้งานในด้านต่างๆ เช่น การสร้างคอนเทนต์สำหรับเกม ภาพยนตร์ เพลง เทคโนโลยี virtual reality (VR) และ augmented reality (AR) เป็นต้น นอกจากนี้ ยังสามารถกระตุ้นการพัฒนา cloud computing และ edge computing และปรับโฉมอุตสาหกรรมที่อยู่นอกอุตสาหกรรมเทคโนโลยี ซึ่งรวมถึงภาคการขนส่ง (ยานยนต์ไร้คนขับ) และการดูแลสุขภาพ (virtual doctors) การศึกษา (การเรียนรู้ตามความต้องการของแต่ละบุคคล) และการค้าปลีก (การจัดการสต็อกสินค้า) การนำไปใช้งานใหม่ๆ เหล่านี้จะทำให้เกิดความต้องการเพิ่มขึ้นสำหรับเซมิคอนดักเตอร์หน่วยความจำ ในขณะเดียวกัน บริษัทเกมในเอเชีย ผู้ผลิตยานยนต์ไฟฟ้า ผู้เล่นในตลาดอีคอมเมิร์ซ และผู้ให้บริการระบบคลาวด์ ต่างก็หันมาใช้ Generative AI กันมากขึ้นเพื่อทำให้การบริการลูกค้าของตนดียิ่งขึ้นและเพิ่มความได้เปรียบทางการแข่งขัน

นัยยะต่อการลงทุน

Related insights

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.