Summary

การเติบโตที่ชะลอตัวลงทั่วโลกและแรงกดดันด้านราคาที่ลดลงในปี 2024 อาจถือเป็นจุดเปลี่ยนของตราสารหนี้ ขณะเดียวกัน ความผันผวนของตลาดอย่างต่อเนื่องกลายเป็นที่มาของการกระจายความเสี่ยง การคัดสรรสินทรัพย์ที่มีคุณภาพ และกลยุทธ์ความผันผวนต่ำ

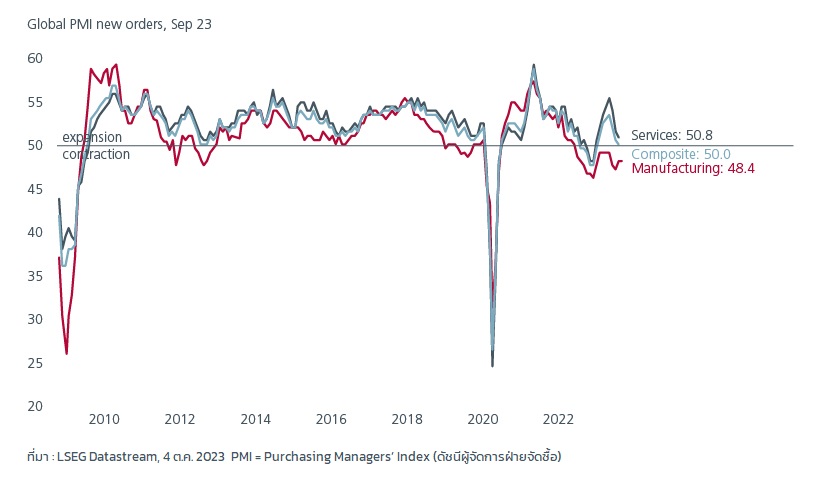

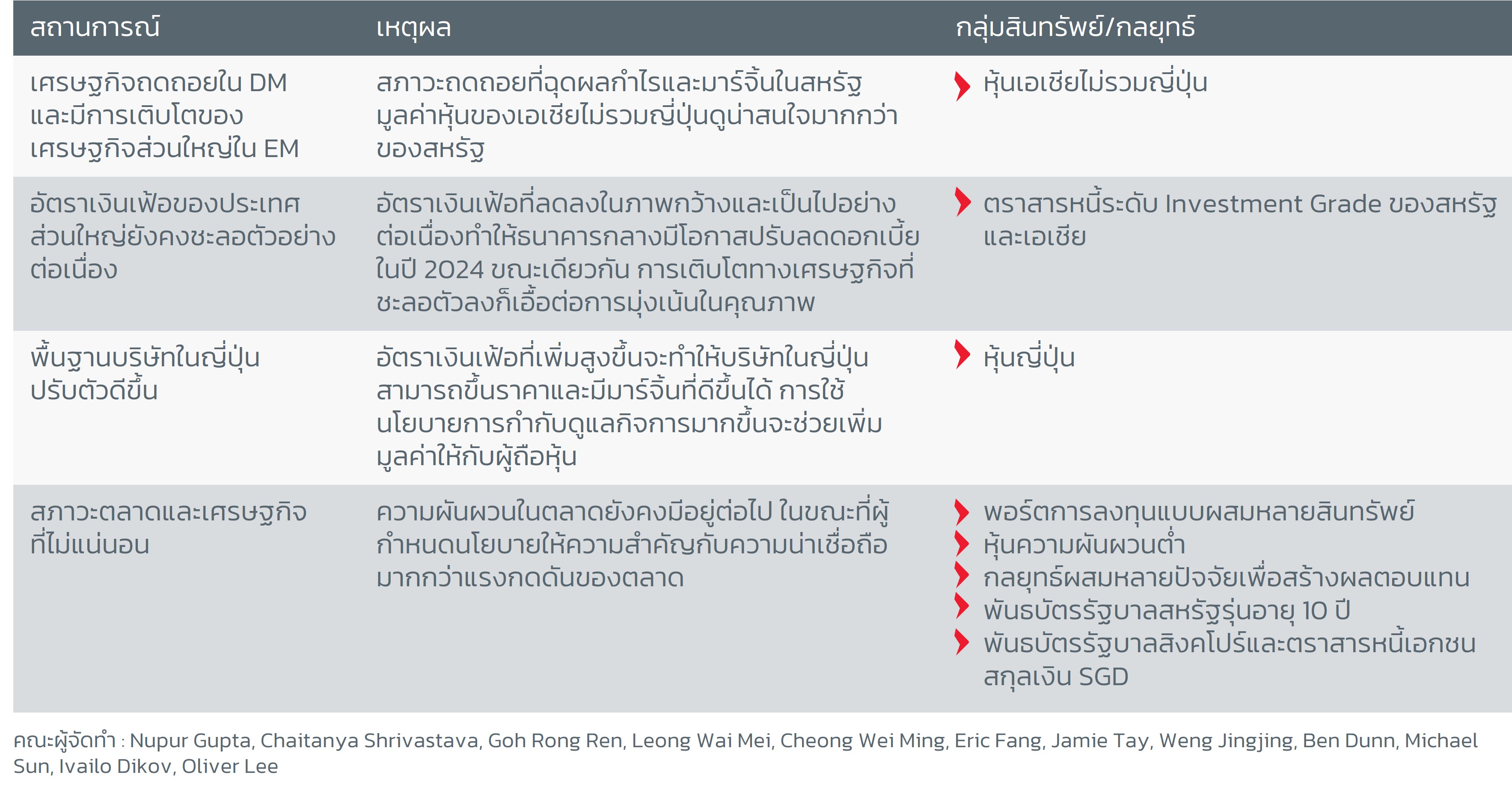

เราคาดว่าการเติบโตทั่วโลกจะชะลอตัวลงในปี 2024 ความเสี่ยงของภาวะเศรษฐกิจถดถอยจะเพิ่มขึ้นในช่วง 6-12 เดือนข้างหน้า เนื่องจากผลกระทบสะสมที่ต่อเนื่องมาจากการใช้นโยบายแบบตึงตัวจะเริ่มเป็นที่รับรู้ได้ อย่างไรก็ตาม ภาวะเศรษฐกิจถดถอยที่อาจเกิดขึ้นนั้นมีแนวโน้มกระจุกตัวอยู่ในกลุ่มตลาดพัฒนาแล้ว (DM) ในขณะที่กลุ่มตลาดเกิดใหม่ (EM) โดยเฉพาะประเทศหลักๆ ส่วนใหญ่น่าจะยังคงเห็นการเติบโตต่อไปได้ในปีใหม่นี้

ภาคบริการกำลังสูญเสียโมเมนตัม

ในสหรัฐ แรงหนุนที่มาจากความช่วยเหลือทางการคลังอันเกี่ยวข้องกับโควิดกำลังจางหายไป เงินออมภาคครัวเรือนในยุคหลังโควิดถูกดึงออกมาใช้ โดยอัตราการออมของสหรัฐในขณะนี้ต่ำกว่าค่าเฉลี่ยระยะยาวไปพอสมควรแล้ว อย่างไรก็ตาม ภาวะเศรษฐกิจถดถอยของสหรัฐไม่น่าจะรุนแรงหรือยืดเยื้อ งบดุลของภาคธุรกิจที่ไม่ใช่สถาบันการเงินยังดูค่อนข้างแข็งแกร่ง และหนี้ครัวเรือนของสหรัฐก็ยังคงอยู่ในระดับที่สามารถจัดการได้ แม้ว่าตัวเลขการออมล่าสุดจะลดลงก็ตาม

การออกพันธบัตรรัฐบาลรุ่นพิเศษของรัฐบาลจีนเพิ่มเติมในไตรมาส 4 ปี 2023 ส่งผลให้สถานะการขาดดุลการคลังประจำปีเพิ่มขึ้นจาก 3% เป็น 3.8% ต่อ GDP และส่งสัญญาณถึงความตั้งใจของผู้กำหนดนโยบายที่ต้องการรักษาเสถียรภาพการเติบโตในปี 2024 รัฐบาลมีแนวโน้มที่จะกำหนดเป้าหมายการเติบโตของ GDP ในปี 2024 ไว้ที่ราว 4.5% ถึง 5% การลงทุนด้านโครงสร้างพื้นฐานตลอดจนการฟื้นตัวของภาคการบริโภคอย่างต่อเนื่อง แม้จะดำเนินไปอย่างค่อยเป็นค่อยไปแต่ก็น่าจะช่วยผลักดันการเติบโตได้ การลงทุนในภาคการผลิตมีแนวโน้มเพิ่มขึ้น เนื่องจากการกลับมาสะสมสต็อกที่เกิดขึ้นทั้งในสหรัฐและจีน ในทางกลับกัน ภาคอสังหาริมทรัพย์อาจยังคงอ่อนแอต่อไปเมื่อดูจากตัวเลขการก่อสร้างบ้านใหม่และราคาบ้านที่ยังทรงตัว

จากข้อมูลของธนาคารพัฒนาเอเชีย (Asian Development Bank) คาดว่าเศรษฐกิจเอเชียจะขยายตัว 4.2% ในปี 2024 ซึ่งต่ำกว่า 4.6% ในปี 2023 ที่เป็นตัวเลขคาดการณ์ การที่จีนชะลอตัวและภาวะเศรษฐกิจถดถอยในตลาดกลุ่ม DM มีแนวโน้มส่งผลกระทบต่อประเทศในเอเชียที่เศรษฐกิจขึ้นอยู่กับสภาวะการส่งออก ในขณะที่ประเทศที่มีฐานการบริโภคในประเทศขนาดใหญ่อาจมีความแข็งแกร่งมากกว่า ทั้งนี้ ภูมิภาคอาเซียน ตลอดจนอินเดียและเวียดนาม น่าจะยังได้ประโยชน์จากการกระจายห่วงโซ่อุปทานทั่วโลกที่กำลังดำเนินอยู่

สินทรัพย์เสี่ยง เช่น ตลาดหุ้นโลก มีแนวโน้มปรับตัวลงในระยะกลางเนื่องจากการเติบโตที่กำลังถดถอยลงทั่วโลก เรามองเชิงบวกต่อหุ้นในเอเชียไม่รวมญี่ปุ่น เนื่องจากสภาวะการชะลอตัวทั่วโลกกระจุกตัวอยู่ในกลุ่มเศรษฐกิจประเทศพัฒนาแล้ว นโยบายสนับสนุนจากรัฐบาลจีนที่เข้ามาเพิ่มเติมกำลังช่วยรักษาเสถียรภาพทางเศรษฐกิจของจีนซึ่งเป็นผลดีต่อภูมิภาค นอกจากนี้ ตลาดหุ้นเอเชียยังคงนำเสนอมูลค่าที่ดีกว่าด้วยอัตราส่วนราคาต่อกำไรคาดการณ์ที่ 11.7 เท่า เมื่อเทียบกับ 18.4 เท่าในสหรัฐ1

เงินเฟ้อที่ลดลงและจุดเปลี่ยนของตราสารหนี้?

อัตราเงินเฟ้อน่าจะมีแนวโน้มลดลงต่อในปี 2024 ยกเว้นการพุ่งขึ้นอย่างรุนแรงของราคาสินค้าโภคภัณฑ์ กระแสการยับยั้งไม่ให้ขึ้นดอกเบี้ยอีกและแรงฉุดที่เป็นผลสะสมมาอย่างต่อเนื่องของการปรับขึ้นดอกเบี้ยอาจทำให้ตลาดแรงงานสหรัฐชะลอตัวลงในที่สุด และเปิดโอกาสให้ธนาคารกลางสหรัฐ (เฟด) เริ่มปรับลดดอกเบี้ย ในขณะเดียวกัน ค่าจ้างก็จะต้องลดลงในระดับที่สามารถวางใจได้ว่าอัตราเงินเฟ้อพื้นฐานจะปรับตัวลงอย่างมีนัยยะ หากดูข้อมูลในอดีตพบว่าอัตราดอกเบี้ยที่สูงขึ้นจะส่งผลชะลอการเติบโตของค่าจ้างและตลาดแรงงานในสหรัฐภายในระยะเวลาสามถึงเจ็ดไตรมาส

การเพิ่มขึ้นของค่าจ้างที่ชะลอตัวลงในสหรัฐเป็นกุญแจสำคัญต่อนโยบายเฟด

อัตราเงินเฟ้อโดยเฉลี่ยของเอเชียกลับมาอยู่ในระดับเป้าหมายสำหรับประเทศโดยส่วนใหญ่ ซึ่งความอ่อนแอทางเศรษฐกิจของจีนมีแนวโน้มที่จะส่งผลฉุดเงินเฟ้อของภูมิภาคต่อไป อย่างไรก็ตาม แนวโน้มการผ่อนคลายนโยบายของธนาคารกลางเอเชียมีแนวโน้มที่จะได้รับอิทธิพลจากกำหนดการของเฟดในการตัดสินใจนโยบายการเงินในปี 2024

เหตุการณ์ล่าสุดในตะวันออกกลางนับเป็นความเสี่ยงต่อราคาน้ำมัน ราคาน้ำมันที่พุ่งขึ้นอย่างต่อเนื่องจะทำให้อัตราเงินเฟ้อยืนอยู่ในระดับสูงต่อไป สร้างอุปสรรคต่อธนาคารกลาง และส่งผลด้านลบต่อเศรษฐกิจโลก นอกจากนี้ อัตราเงินเฟ้อของสินค้าในกลุ่มอาหารก็อาจเป็นปัญหาสำหรับเอเชียในปี 2024 ด้วยเช่นกัน เนื่องจากการเปลี่ยนแปลงสภาพภูมิอากาศและการหยุดชะงักของอุปทานได้ส่งผลต่อผลผลิตทางการเกษตร โดยเฉพาะข้าว

ประเทศที่ได้รับผลบวกจากภาวะเงินเฟ้อที่ยืดเยื้อมากขึ้นก็คือญี่ปุ่น ซึ่งเป็นประเทศที่ตลาดแรงงานอยู่ในสภาวะตึงตัวมากกว่าที่เคยเผชิญในช่วงหลายปีที่ผ่านมา สร้างแรงกดดันต่อค่าจ้างให้ปรับเพิ่มขึ้น ทั้งนี้ อัตราเงินเฟ้อที่เพิ่มขึ้นในญี่ปุ่นจะทำให้บริษัทต่างๆ สามารถปรับขึ้นราคาและเพิ่มอัตรากำไรได้ ธนาคารกลางญี่ปุ่นก็จะมีโอกาสในการผ่อนคลายนโยบายที่ใช้ควบคุมเส้นอัตราผลตอบแทนและนโยบายอัตราดอกเบี้ยติดลบ โดยในมุมมองของเรา ญี่ปุ่นมีโอกาสเพียงครั้งเดียวในรอบหลายสิบปีที่จะก้าวออกจากยุคเงินฝืด ซึ่งจะส่งผลดีต่อภาคธุรกิจและผู้ลงทุนของญี่ปุ่น

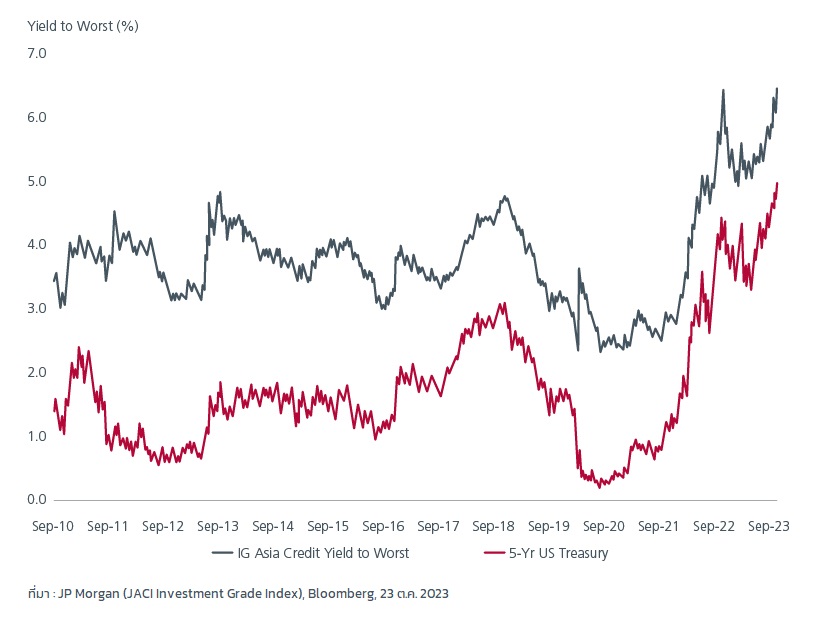

อัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐอยู่ที่ระดับสูงสุดในรอบหลายปี ทำให้ดูน่าสนใจในระยะ 12 เดือนข้างหน้า ตราสารหนี้กลุ่มนี้มีแนวโน้มที่จะกลับมามีบทบาทเป็นตัวกระจายความเสี่ยงที่มีประสิทธิภาพและใช้รับมือกับความเสี่ยงในตลาดหุ้น โดยเฉพาะอย่างยิ่งในสภาพแวดล้อมเศรษฐกิจถดถอย เมื่อพิจารณากรณีฐานของเราที่คาดเศรษฐกิจถดถอยในสหรัฐ เรายังคงจัดสรรสินทรัพย์แบบ defensive ภายในกลุ่มตราสารหนี้เอกชนของสหรัฐ โดยให้ความสนใจตราสารหนี้ระดับ Investment Grade (IG) ของสหรัฐ มากกว่าตราสารหนี้เสี่ยงสูง หรือ High Yield (HY) corporate bonds อย่างไรก็ตาม แม้ว่าการผิดนัดชำระหนี้จะเป็นความเสี่ยงที่จำกัดในกลุ่ม HY ของสหรัฐ แต่ความเสี่ยงจากการรีไฟแนนซ์ของภาคธุรกิจอาจถูกประเมินไว้ต่ำกว่าความเป็นจริง เมื่อดูจากการครบอายุไถ่ถอนของตราสารที่จะเพิ่มขึ้นอย่างมากในอีกไม่กี่ปีข้างหน้า

เงินดอลลาร์สหรัฐ (USD) จะได้แรงหนุนจากแนวโน้มดอกเบี้ยที่ "สูงขึ้นได้อีกนานขึ้น" และยังมีส่วนต่างอัตราดอกเบี้ยที่ยังคงสูง นอกจากนี้ ด้วยลักษณะของ USD ที่มักเคลื่อนสวนทางกับวัฏจักรเศรษฐกิจ จึงมีแนวโน้มที่จะทำผลงานได้ดีกว่าสินทรัพย์อื่นในช่วงเศรษฐกิจถดถอย

ตราสารหนี้ตลาดเกิดใหม่ความตึงเครียดทางภูมิรัฐศาสตร์ในตะวันออกกลางที่รุนแรงขึ้นน่าจะทำให้ส่วนเพิ่มผลตอบแทนเพื่อชดเชยความเสี่ยงหรือ risk premium ของภูมิภาคเพิ่มสูงขึ้น เศรษฐกิจในกลุ่ม EM ทรงตัวได้ค่อนข้างดี ธนาคารกลางตลาด EM บางแห่งแสดงความมุ่งมั่นที่จะปรับลดอัตราดอกเบี้ย ซึ่งน่าจะช่วยสนับสนุนการเติบโตทางเศรษฐกิจ ส่วนสถานะทางการคลังในบางภูมิภาคของยุโรปที่เป็นตลาดเกิดใหม่ก็น่าจะดีขึ้นได้ตลอดทั้งปี และเมื่อพิจารณาความแตกต่างของแนวโน้มการเติบโตและเงินเฟ้อที่เปลี่ยนแปลงอยู่ตลอดเวลา ทำให้โอกาสของตราสารหนี้ในภูมิภาคมีความแตกต่างกันไป โดยในช่วงที่จัดทำบทความนี้ เราค่อนข้างชอบเอเชียและประเทศกลุ่มลาตินอเมริกา (LATAM) ที่มีอัตราดอกเบี้ยที่แท้จริงสูง

ตราสารหนี้เอเชียอัตราผลตอบแทนตราสารหนี้สกุลเงินท้องถิ่นของเอเชียแสดงถึงการมีมูลค่าที่น่าสนใจ ณ ระดับปัจจุบัน และเป็นจุดเริ่มต้นเข้าลงทุนที่น่าดึงดูดสำหรับผู้ที่ต้องการจัดเตรียมวางสถานะพอร์ตของตนในช่วงเริ่มต้นวัฏจักรการปรับลดอัตราดอกเบี้ย ธนาคารกลางเกาหลีอาจเป็นธนาคารกลางเอเชียแห่งแรกที่ปรับลดอัตราดอกเบี้ย ในขณะเดียวกัน ตลาดที่มีค่า beta ต่ำอย่างเช่นประเทศไทยและมาเลเซีย มีแนวโน้มที่จะแสดงถึงความแข็งแกร่งมากกว่าหากความผันผวนของตราสารหนี้เพิ่มขึ้น พันธบัตรรัฐบาลสิงคโปร์ขึ้นมามีความโดดเด่นจากอัตราผลตอบแทนที่น่าดึงดูดเมื่อเทียบกับพันธบัตรรัฐบาลที่เป็น sovereign bonds ที่ได้รับการจัดอันดับ AAA อื่นๆ และในทำนองเดียวกัน ตราสารหนี้เอกชนสกุลเงิน SGD ก็นำเสนอในเรื่องคุณภาพและความมีเสถียรภาพมากกว่าให้แก่ผู้ลงทุน เมื่อพิจารณาจากคุณสมบัติการเป็นสกุลเงินที่ปลอดภัยของ SGD

อัตราผลตอบแทนที่สูงขึ้นของตราสารหนี้ Investment Grade ในเอเชียอาจดูน่าสนใจ

อัตราผลตอบแทนตราสารหนี้เอกชนระดับ IG ในเอเชียที่อยู่สูงอาจส่งผลดึงดูดผู้ลงทุนบางราย โดยในช่วงที่กำลังเข้าสู่ช่วงปลายวัฏจักรเศรษฐกิจ เราจะเน้นที่คุณภาพมากขึ้นแม้ว่าตราสารหนี้เอกชน HY ที่มีปัจจัยพื้นฐานดีอาจนำเสนอโอกาสในการคัดเลือกเข้าพอร์ตก็ตาม การที่มูลค่าตราสารหนี้ระยะยาวดูดีขึ้นอย่างมีนัยสำคัญ เราจึงได้ตั้งเป้าที่จะปรับขยายเพิ่ม duration ในระดับปานกลางภายในกลุ่มตราสารหนี้คุณภาพสูง

สกุลเงินเอเชียมีแนวโน้มที่จะซื้อขายด้วยความระมัดระวัง เนื่องจากผลกระทบที่ต่อเนื่องมาจากทิศทางการอ่อนค่าของ EUR, JPY และ CNY ทั้งนี้ CNY หนึ่งในสกุลเงินที่มีผลต่อค่าเงินเอเชียมากที่สุด กำลังถูกกดดันจากการเติบโตทางเศรษฐกิจของจีนที่อ่อนแอและกระแสการไหลของเม็ดเงินลงทุนที่ลดลง ส่วนสกุลเงินที่ให้ผลตอบแทนสูงกว่าอย่างเช่น IDR ก็มีแนวโน้มที่จะเผชิญกับความผันผวนเพิ่มขึ้นหรือการปรับลดระดับความเสี่ยง (risk-off) ของผู้ลงทุน

ความเสี่ยงที่สำคัญ

ในปี 2024 จะมีการเลือกตั้งสำคัญหลายครั้ง รวมถึงการเลือกตั้งประธานาธิบดีสหรัฐในเดือนพฤศจิกายนด้วย ปัจจัยพื้นฐานทางเศรษฐกิจจะยังคงขับเคลื่อนตลาดในช่วงครึ่งแรกของปี และยังคงเร็วเกินไปที่จะประเมินผลกระทบของการเลือกตั้ง

ความเชื่อมั่นที่มีต่อจีนในปัจจุบันนั้นอยู่ในภาวะตกต่ำอย่างมาก แต่หากมาตรการกระตุ้นเศรษฐกิจของรัฐบาลจีนออกมาเป็นข่าวดีเหนือความคาดหมายก็อาจส่งผลเชิงบวกอย่างมากในแง่ความรู้สึกของผู้บริโภคชาวจีนและมุมมองของผู้ลงทุนที่มีต่อสินทรัพย์จีน

การขาดดุลการคลังของสหรัฐที่เพิ่มขึ้นอย่างรวดเร็ว และโครงการของเฟดที่มุ่งดึงเงินออกจากระบบหรือ Quantitative Tightening programme สร้างความไม่สมดุลระหว่างอุปสงค์และอุปทานในตลาดพันธบัตรรัฐบาลสหรัฐ อย่างไรก็ตาม เราเชื่อว่าแนวโน้มอัตราเงินเฟ้อและการเติบโตนั้นจะยังคงหนุนอัตราผลตอบแทนพันธบัตรรัฐบาลในระยะกลาง แต่ถึงกระนั้นความผันผวนของตลาดตราสารหนี้ที่อาจกลับมาเกิดรอบใหม่ก็เป็นสิ่งที่ไม่อาจมองข้าม

โดยทั่วไปแล้ว ความผันผวนของตลาดหุ้นและตลาดตราสารหนี้เป็นที่รู้จักกันดีในหมู่ผู้ลงทุน การกระจายความเสี่ยงยังคงเป็นองค์ประกอบสำคัญในชุดเครื่องมือของผู้ลงทุน หากใครที่ต้องการลงทุนในหุ้นก็สามารถใช้กลยุทธ์แบบผสมหลายปัจจัยและมีความผันผวนต่ำเพื่อนำทางฝ่าตลาดและสภาวะเศรษฐกิจที่มีความไม่แน่นอนได้ กลยุทธ์ผสมหลายปัจจัยหรือ Multi factor strategies ได้นำเสนอโอกาสในการกระจายการเปิดรับความเสี่ยงต่อหลากหลายปัจจัยที่สามารถจับทิศทางการเปลี่ยนแปลงทางเศรษฐกิจ ในขณะเดียวกัน ในส่วนของกลยุทธ์ความผันผวนต่ำหรือ low volatility strategies ก็จะช่วยสร้างเสถียรภาพด้วยการลดความเสี่ยงขาลงในพอร์ตโฟลิโอของผู้ลงทุน

นัยยะต่อการลงทุน

Related insights

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.