Our Key Takeaways

- โดนัลด์ ทรัมป์ ชนะการเลือกตั้งประธานาธิบดีสหรัฐฯ เป็นครั้งที่ 2

- พรรครีพับลิกันครองเสียงข้างมากในวุฒิสภา และมีแนวโน้มครองเสียงข้างมากในสภาผู้แทนราษฎร

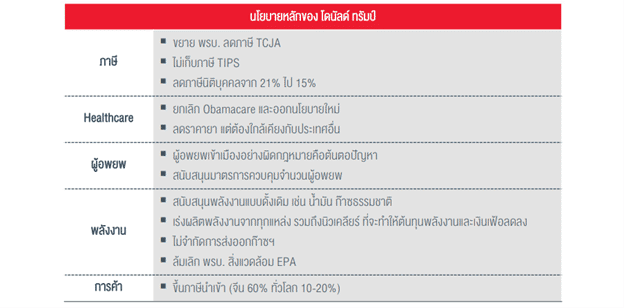

- การที่พรรครีพับลิกันชนะการเลือกตั้งแบบ red sweep จะทำให้การออกนโยบายต่างๆเป็นได้อย่างราบรื่น ซึ่งนโยบายหลักของทรัมป์ คือ การลดภาษีนิติบุคคล ขึ้นภาษีศุลกากร ควบคุมราคายา และกีดกันผู้อพยพ

- เราประเมินว่าเศรษฐกิจสหรัฐฯจะเติบโตได้ดีมากขึ้นจากนโยบายของทรัมป์ แต่จะแลกมาด้วยอัตราเงินเฟ้อที่มีแนวโน้มปรับตัวสูงขึ้นเช่นเดียวกัน นอกจากนี้นโยบายของทรัมป์มีโอกาสทำให้ความเสี่ยงทางด้านภูมิรัฐศาสตร์พุ่งสูงขึ้น โดยเฉพาะความสัมพันธ์ระหว่างสหรัฐฯ กับจีน

- เราแนะนำลงทุนในตลาดหุ้นสหรัฐฯ โดยกองทุนที่แนะนำคือ ES-USBLUECHIP และทยอยสะสมกองทุนตราสารหนี้หลังจาก Bond yield ปรับตัวขึ้นอย่างกองทุน ES-GINCOME และ ES-ALPHABONDS

- ขณะที่เราประเมินว่า จีน จะได้รับผลกระทบจากการชนะของทรัมป์ค่อนข้างเยอะ แนะนำให้ทยอยลดสัดส่วนหุ้นจีน

- ส่วนตลาดหุ้นที่คาดว่าจะได้ประโยชน์จากการเร่งย้ายฐานการผลิตออกจากจีนได้แก่ อินเดีย อินโดนิเซีย และเวียดนาม แนะนำทยอยลงทุน ES-INDAE, ES-INDONESIA และ ES-VIETNAM

ทรัมป์ ชนะการเลือกตั้งประธานาธิบดีสหรัฐฯ

จากการนับคะแนนล่าสุด อดีตประธานาธิบดีโดนัลด์ ทรัมป์ ได้ชนะการเลือกตั้งประธานาธิบดีเป็นที่เรียบร้อยหลังจากได้คะแนนเสียงเกิน 270 เสียง นอกจากนี้เองพรคครีพับลิกันยังสามารถครองเสียงข้างมากในวุฒิสภาอีกเช่นกัน รวมถึงมีแนวโน้มที่จะครองเสียงข้างมากในสภาผู้แทนราษฎรณ์อีกเช่นกัน ส่งผลให้ผลการเลือกตั้งครั้งนี้จะเป็นแบบ red sweep หรือเป็นการครองอำนาจทั้ง 2 สภาฯ

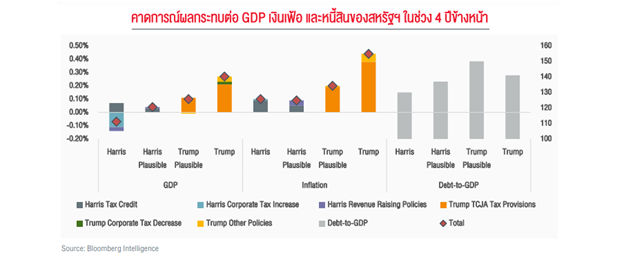

การที่ผลการเลือกตั้งออกมาเป็นแบบ red sweep จะทำให้นโยบายของทางทรัมป์สามารถผ่านการอนุมัติได้ง่าย และมีแนวโน้มทำได้จริงตามที่หาเสียงไว้มากขึ้น โดยผลกระทบของนโยบายของทรัมป์มีแนวโน้มที่จะทำให้เศรษฐกิจสหรัฐฯเติบโตสูงขึ้น อัตราเงินเฟ้อเร่งตัวขึ้น ขณะเดียวกันก็จะส่งผลให้อัตราหนี้สินต่อ GDP ของสหรัฐฯมีแนวโน้มปรับตัวสูงขึ้นเช่นเดียวกัน

นอกจากนี้นโยบายด้านการค้าระหว่างประเทศยังเป็นสิ่งที่ต้องจับตามองเนื่องจากทรัมป์จะมีการเก็บภาษีนำเข้าจากทั่วโลก 10-20% และจากจีนสูงถึง 60% ซึ่งจะส่งผลให้เส้นทางการค้าโลกเปลี่ยนแปลงไป และส่งผลต่อเศรษฐกิจจีนอย่างมีนัยสำคัญ

นโยบายด้านภาษี

ทรัมป์มีแนวโน้มที่จะขยายเวลาแคมเปญ TCJA หรือ Tax Cut And Jobs Act ที่ประกาศใช้ในปี 2017 ออกไป ซึ่งนโยบายดังกล่าวจะหมดอายุในปี 2025 ขณะที่ในแง่ของภาษีนิติบุคคล ทรัมป์มีงโอกาสที่จะให้ลดภาษีลงอีกจาก 21% ไปที่ 15% ซึ่งการลดภาษีนิติบุคคลนั้นจะส่งผลทำให้กำไรของบริษัทจดทะเบียนปรับตัวขึ้นคล้ายกับเหตุการ์ในปี 2017 อย่างไรก็ตาม การลดอัตราภาษีจะหมายถึงรายได้ภาครัฐที่ลดลง ซึ่งทรัมป์บอกว่าจะมีรายได้ชดเชยมาจากการเก็บภาษีนำเข้าจากทั่วโลก

ทางเราคาดว่านโยบายภาษีของทรัมป์อาจช่วยกระตุ้นการเติบโตของ GDP ในระยะสั้นๆ และทำให้อัตราเงินเฟ้อสูงขึ้นในอนาคต รวมถึงจะทำให้ความไม่เท่าเทียมกันรุนแรงมากขึ้น โดยทาง Bloomberg คาดว่าหากทรัมป์ชนะการเลือกตั้งการเติบโตทางเศรษฐกิจที่แท้จริงจะสูงขึ้น 0.5% ในปี 2026 และสูงขึ้น 0.1% ในปี 2028 เมื่อเทียบกับกรณีฐาน

ขณะที่อัตราส่วนหนี้สินต่อ GDP จะยังคงเพิ่มขึ้นจนถึงปี 2035 ในทั้ง 4 สถานการณ์ (ตามรูป) โดยอัตราส่วนสูงสุดจะอยู่ในสถานการณ์ที่ "ทรัมป์ใช้นโยบายได้เต็มที่” ซึ่งจะทำให้หนี้สินต่อ GDP เพิ่มเป็น 150% ในปี 2035 เนื่องจากมาตรการภาษีนำเข้าที่ทรัมป์ต้องการใช้กับประเทศอื่นๆทั่วโลก อาจสร้างรายได้ประมาณ 300,000 ถึง 400,000 ล้านดอลลาร์ต่อปีให้กับสหรัฐฯเท่านั้น เนื่องจากการขึ้นภาษีจะทำให้ปริมาณการนำเข้าลดลง ซึ่งไม่น่าจะเพียงพอรายได้ที่หายไปจากการลดภาษีนิติบุคคลและรายจ่ายอื่นๆจากมาตรการกระตุ้นเศรษฐกิจ

ขณะที่ในแง่ของอัตราเงินเฟ้อ การที่ทรัมป์จะขึ้นภาษีนำเข้า และกระตุ้นเศรษฐกิจนั้นมีแนวโน้มที่จะทำให้อัตราเงินเฟ้อปรับตัวขึ้น ซึ่งจะส่งผลให้การดำเนินนโยบายการเงินของเฟดมีความยากลำบากมากขึ้น และตลาดมีแนวโน้มที่จะเผชิญกับการลดดอกเบี้ยในอัตราที่น้อยลง และช้าลงทางธนาคารกลางสหรัฐฯ

นโยบายด้าน Healthcare

ทรัมป์ มีแผนที่จะยกเลิก Obama Care และจะออกนโยบายที่ดีกว่า รวมถึงทรัมป์ยังมีแนวโน้มที่จะกลับมาเซ็น Executive Order เพื่อลดราคายาบางชนิดภายใต้โครงการ Medicare เพื่อให้ราคายาของสหรัฐฯมีราคาใกล้เคียงกับประเทศพัฒนาแล้วอื่นๆที่มี GDP ใกล้เคียงกันเนื่องจากได้เสียงตอบรับค่อนข้างดีเมื่อสมัยแรก

อย่างไรก็ตาม ในส่วนนโยบายใหม่ที่จะมาแทน Obama Care ยังไม่มีความชัดเจนมากนักว่าจะมาในรูปแบบไหน และใช้เม็ดเงินเท่าไหร่ แต่สิ่งชัดเจนก็คือ ทรัมป์ต้องการควบคุมราคายา ดังนั้นประเด็นนี้จะเป็นสิ่งที่จะเข้ากดดันราคาหุ้นในกลุ่มยา ซึ่งเราคาดว่าจะเป็นยาที่มีราคาสูงที่ไม่ใช่ยา generic drug ดังนั้นผลกระทบมีแนวโน้มตกอยู่ในกับกลุ่ม Biotech

นโยบายด้านผู้อพยพ

นโยบายการขึ้นภาษีศุลกากรเป็นนโยบายหลักในการหาเสียงของประธานาธิบดีทรัมป์ โดยเขาได้เสนอให้กำหนดภาษีศุลกากรพื้นฐาน 10%-20% สำหรับสินค้าที่นำเข้าทั้งหมด และ 60% สำหรับสินค้าจากจีน อย่างไรก็ตามการขึ้นภาษีศุลกากรเป็นความพยายามที่ทุกฝ่ายต่างเสียเปรียบ ในสถานการณ์ที่มีสินค้าทดแทนน้อย ผู้ส่งออกก็มีแนวโน้มที่จะลดราคาน้อยลง ดังนั้นผู้บริโภคของสหรัฐฯจึงต้องจ่ายเงินซื้อสินค้าที่ราคาแพงมากขึ้น และทำให้อัตราเงินเฟ้อปรับตัวขึ้น ซึ่งจะทำให้เฟดสามารถลดอัตราดอกเบี้ยได้น้อยลงและช้าลง

นอกจากนี้เองหากการกีดกันทางการค้าเกิดขึ้นจริงตามที่ทรัมป์เสนอ ความเสี่ยงทางภูมิรัฐศาสตร์จะมีแนวโน้มสูงขึ้นและส่งผลให้สภาพแวดล้อมทางเศรษฐกิจโลกผันผวนมากขึ้นตามไปด้วย ขณะที่การขึ้นภาษีศุลกากรอาจก่อให้เกิดมาตรการตอบโต้จากประเทศต่างๆ ซึ่งอาจส่งผลกระทบต่อรายได้ของผู้ส่งออกสหรัฐฯอีกทางหนึ่งเช่นกัน

หากภาษีศุลกากรที่ทรัมป์เสนอถูกนำไปใช้ อัตราภาษีศุลกากรอาจเพิ่มสูงขึ้นถึงระดับปี 1940 ซึ่งอาจลบล้างประโยชน์ทั้งหมดของโลกาภิวัตน์ก่อนหน้านี้ โดยทางด้าน IMF เตือนว่า หากภาษีสูงขึ้นส่งผลกระทบต่อการค้าโลก "ในวงกว้าง" ทำให้ภายในกลางปี 2025 ผลผลิตทางเศรษฐกิจจะลดลง 0.8% และ 1.3% ในปี 2026 จากการคาดการณ์การเติบโตทางเศรษฐกิจโลกเบื้องต้นที่ 3.2%

ส่วนผลกระทบต่อจีนนั้น ทางด้าน Jingjing Weng หัวหน้าฝ่ายวิจัยของ Eastspring Shanghai ระบุว่าการขึ้นภาษีรอบใหม่นี้อาจส่งผลกระทบต่อเศรษฐกิจจีนมากกว่าในปี 2018-19 โดยก่อนที่จะเกิดเหตุการณ์สงครามการค้าจากทรัมป์ในสมัยแรก อัตราการเติบโตของ GDP จีนอยู่ที่ 6.95% ในปี 2017

อย่างไรก็ตามปัจจุบันความเชื่อมั่นของผู้บริโภคในจีนอ่อนแอ ขณะที่อัตราเงินเฟ้อยังคงลดลงท่ามกลางภาวะอสังหาริมทรัพย์ที่ตกต่ำอย่างต่อเนื่อง เมื่อพิจารณาจากเรื่องนี้ เป้าหมายการเติบโตของ GDP ของจีนในปี 2024 ที่ 5% จึงดูเป็นไปได้ยาก

นอกจากนี้การพึ่งพาการส่งออกของจีนก็เพิ่มขึ้นเช่นกัน โดยในปี 2017 การส่งออกสุทธิมีส่วนสนับสนุนการเติบโตของ GDP ของจีนน้อยกว่า 5% เมื่อเทียบกับมากกว่า 20% ในช่วง 9 เดือนแรกของปีนี้

หากภาษีนำเข้าสินค้าส่งออกของจีนเพิ่มขึ้นอย่างมีนัยสำคัญ เราคาดว่ารัฐบาลจีนจะมีการออกมาตรการสนับสนุนทางการเงินเพิ่มเติมและมาตรการตอบโต้สหรัฐฯ โดยตลาดคาดหวังว่ารัฐบาลจีนซึ่งจะประชุม NPC กันระหว่างวันที่ 4 ถึง 8 พฤศจิกายน จะมีการประกาศนโยบายเศรษฐกิจเพิ่มเติมตามมา

ขณะที่ผลกระทบต่อประเทศอื่นๆในเอเชียและ Emerging Market จะมีความแตกต่างกันออกไป โดยผลกระทบหลักๆคาดว่าจะมาจากเรื่องของค่าเงินดอลลาร์มีแนวโน้มแข็งค่าขึ้นเป็นหลัก แต่ประเทศที่ได้ประโยชน์คาดว่าจะเป็นอินโดนิเซีย อินเดีย และเวียดนาม ที่ได้อานิสงค์จากการย้ายฐานการผลิตออกจากจีน โดยเฉพาะอย่างยิ่งหากมีการขึ้นภาษีนำเข้าจากจีนสูงถึง 60% จริงๆ

นโยบายด้านพลังงาน

ทรัมป์มีแนวโน้มที่จะสนับสนุนพลังงานแบบดั้งเดิม โดยจะสนับสนุนการขุดน้ำมันโดยใช้วิธี fracking อย่างเต็มที่ และจะเร่งสนับสนุนให้มีการออกใบอนุญาตการขุดเจาะน้ำมันเพิ่มมากขึ้น รวมถึงยกเลิกข้อจำกัดในการส่งออกก๊าซธรรมชาติอีกเช่นกัน นอกจากนี้ทรัมป์ยังมีนโยบายเพิ่มการผลิตพลังงานจากนิวเคลียร์ อย่างไรก็ตามในแง่ของพลังงานสะอาด ทรัมป์มีโอกาสที่จะยกเลิกการให้เงินอุดหนุนต่างๆ ซึ่งจะกดดันการเติบโตของหุ้นในกลุ่มนี้

นโยบายด้านการค้า

นโยบายการขึ้นภาษีศุลกากรเป็นนโยบายหลักในการหาเสียงของประธานาธิบดีทรัมป์ โดยเขาได้เสนอให้กำหนดภาษีศุลกากรพื้นฐาน 10%-20% สำหรับสินค้าที่นำเข้าทั้งหมด และ 60% สำหรับสินค้าจากจีน อย่างไรก็ตามการขึ้นภาษีศุลกากรเป็นความพยายามที่ทุกฝ่ายต่างเสียเปรียบ ในสถานการณ์ที่มีสินค้าทดแทนน้อย ผู้ส่งออกก็มีแนวโน้มที่จะลดราคาน้อยลง ดังนั้นผู้บริโภคของสหรัฐฯจึงต้องจ่ายเงินซื้อสินค้าที่ราคาแพงมากขึ้น และทำให้อัตราเงินเฟ้อปรับตัวขึ้น ซึ่งจะทำให้เฟดสามารถลดอัตราดอกเบี้ยได้น้อยลงและช้าลง

นอกจากนี้เองหากการกีดกันทางการค้าเกิดขึ้นจริงตามที่ทรัมป์เสนอ ความเสี่ยงทางภูมิรัฐศาสตร์จะมีแนวโน้มสูงขึ้นและส่งผลให้สภาพแวดล้อมทางเศรษฐกิจโลกผันผวนมากขึ้นตามไปด้วย ขณะที่การขึ้นภาษีศุลกากรอาจก่อให้เกิดมาตรการตอบโต้จากประเทศต่างๆ ซึ่งอาจส่งผลกระทบต่อรายได้ของผู้ส่งออกสหรัฐฯอีกทางหนึ่งเช่นกัน

หากภาษีศุลกากรที่ทรัมป์เสนอถูกนำไปใช้ อัตราภาษีศุลกากรอาจเพิ่มสูงขึ้นถึงระดับปี 1940 ซึ่งอาจลบล้างประโยชน์ทั้งหมดของโลกาภิวัตน์ก่อนหน้านี้ โดยทางด้าน IMF เตือนว่า หากภาษีสูงขึ้นส่งผลกระทบต่อการค้าโลก "ในวงกว้าง" ทำให้ภายในกลางปี 2025 ผลผลิตทางเศรษฐกิจจะลดลง 0.8% และ 1.3% ในปี 2026 จากการคาดการณ์การเติบโตทางเศรษฐกิจโลกเบื้องต้นที่ 3.2%

ส่วนผลกระทบต่อจีนนั้น ทางด้าน Jingjing Weng หัวหน้าฝ่ายวิจัยของ Eastspring Shanghai ระบุว่าการขึ้นภาษีรอบใหม่นี้อาจส่งผลกระทบต่อเศรษฐกิจจีนมากกว่าในปี 2018-19 โดยก่อนที่จะเกิดเหตุการณ์สงครามการค้าจากทรัมป์ในสมัยแรก อัตราการเติบโตของ GDP จีนอยู่ที่ 6.95% ในปี 2017

มุมมองและคำแนะนำการลงทุน

เรามีมุมมองว่า ตลาดหุ้นสหรัฐฯจะได้รับแรงหนุนจากนโยบายเศรษฐกิจ และการลดภาษีนิติบุคคลของทรัมป์ อย่างไรก็ตาม นโยบายของทรัมป์จะทำให้อัตราเงินเฟ้อปรับตัวสูงขึ้น ส่งผลให้เฟดสามารถปรับลดอัตราดอกเบี้ยได้ช้าลง และจะทำให้ bond yield มีแนวโน้มปรับตัวขึ้นในระยะสั้นๆ กดดันราคาตราสารหนี้และพันธบัตร ดังนั้นเราแนะนำให้ลงทุนตลาดหุ้นสหรัฐฯต่อไปได้ โดยกองทุนที่แนะนำคือ ES-USBLUECHIP รวมถึงอาศัยจังหวะที่ bond yield ปรับตัวขึ้น เข้าลงทุน ES-GINCOME และ ES-ALPHABONDS

ขณะที่ตลาดหุ้นในเอเชียจะได้รับผลกระทบไม่เท่ากัน โดยเราคาดว่าตลาดหุ้นจีนจะได้รับผลกระทบสูงที่สุด ขณะที่ประเทศที่มีแนวโน้มได้ประโยชน์จะเป็น ตลาดหุ้นอินเดีย อินโดนิเซีย และเวียดนาม ดังนั้นเราแนะนำกองทุน ES-INDAE, ES-INDONESIA และ ES-VIETNAM และทยอยลดสัดส่วนหุ้นจีน

คำเตือน

- ข้อมูล คำแนะนำบทวิเคราะห์ และการแสดงความเห็นต่างๆ ที่ปรากฎอยู่ในเอกสารฉบับนี้ ได้จัดทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ได้รับมาจาก แหล่งข้อมูลที่เชื่อถือได้ เพื่อเป็นการเผยแพร่ความรู้และให้ความเห็นตามหลักวิชาการเท่านั้นโดยไม่มุ่งหมายให้ถือเป็นการชักชวนหรือชี้นำให้ซื้อ และ/หรือขายผลิตภัณฑ์ด้านการลงทุนประเภทต่างๆ ตามที่ปรากฎในเอกสารฉบับนี้ และไม่ถือเป็นการให้คำปรึกษาหรือคำแนะนำเกี่ยวกับการทำธุรกรรมที่เกี่ยวข้องกับผลิตภัณฑ์ด้านการลงทุนของบริษัทต่างๆ ตามที่ระบุหรือถูกกล่าวถึงไว้ในเอกสารฉบับนี้แต่อย่างใด ทั้งนี้ทีมงานไม่อาจยืนยันและรับรองความครบถ้วนสมบูรณ์หรือถูกต้องของข้อมูลดังกล่าวข้างต้นได้ และไม่ว่าจะด้วยเหตุใดก็ตาม ทีมงานไม่ขอรับผิดชอบต่อความเสียหายในรายได้ หรือประโยชน์ใดๆ ทั้งทางตรงและทางอ้อมที่เกิดขึ้นจากการนำ ข้อมูล ข้อความ ความเห็น และ/หรือบทสรุปต่างๆ ที่ปรากฏในเอกสารฉบับนี้ไปใช้ไม่ว่ากรณีใดๆ

- ความคิดเห็นใดๆ ในเอกสารฉบับนี้ เป็นความคิดเห็นส่วนตัวของทีมผู้เขียน มิได้เป็นความคิดเห็นอย่างเป็นทางการของ บลจ. อีสท์สปริง (ประเทศไทย) ดังนั้น บลจ.อีสท์สปริง (ประเทศไทย) จึงไม่จำเป็นต้องเห็นด้วย หรือร่วมรับผิดชอบไม่ว่ากรณีใดๆทั้งสิ้น ทั้งนี้เอกสารควรใช้คู่กับหนังสือชี้ชวน

- การลงทุนมิใช่การฝากเงินและมีความเสี่ยงในการลงทุน ผู้ถือหน่วยลงทุนอาจได้รับเงินลงทุนมากกว่าหรือน้อยกว่าการลงทุนเริ่มแรกก็ได้ และอาจไม่ได้รับชำระเงินค่าขายคืนหน่วยลงทุนภายในระยะเวลาที่กำหนดหรืออาจไม่สามารถขายคืนหน่วยลงทุนได้ตามที่มีคำสั่งไว้

- แม้ว่ากองทุนรวมตลาดเงินลงทุนได้เฉพาะทรัพย์สินที่มีความเสี่ยงต่ำ แต่มีโอกาสขาดทุนได้ การลงทุนในหน่วยลงทุนของกองทุนรวมตลาดเงินไม่ใช่การฝากเงิน และมีความเสี่ยงจากการลงทุนซึ่งผู้ลงทุนอาจไม่ได้รับเงินลงทุนคืนเต็มจำนวน

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.