บทสรุป

- ในตอนนี้ ภาวะเศรษฐกิจถดถอยที่คาดว่าจะยาวนานที่สุดครั้งหนึ่งในประวัติศาสตร์ยังไม่เกิดขึ้น แม้ว่าการปรับขึ้นอัตราดอกเบี้ยครั้งแรกของเฟดได้เริ่มมาตั้งแต่เกือบ 2 ปีที่แล้ว ซึ่งแทบไม่มีผลกระทบใดๆ ต่ออัตราการเติบโตของ GDP สหรัฐเลยแม้แต่น้อย

- การส่งผ่านผลกระทบของนโยบายการเงินยังคงดำเนินต่อไป ในขณะที่ความยืดหยุ่นของการจับจ่ายของผู้บริโภคและการใช้จ่ายของภาคธุรกิจที่ตอบสนองต่ออัตราดอกเบี้ยนั้นมีน้อยลง เนื่องจากหนี้ระยะยาวที่มีอัตราดอกเบี้ยคงที่

- ภายใต้สภาพแวดล้อม “อัตราการเติบโตสูง เงินเฟ้อต่ำ” ในปัจจุบัน อาจดำเนินต่อไปได้อีกระยะ แต่สิ่งสำคัญก็คือต้องตรวจสอบข้อมูลเพื่อหาสัญญาณความอ่อนแอ เพื่อที่จะได้ปรับสัดส่วนการจัดสรรสินทรัพย์ได้อย่างรวดเร็วทันสถานการณ์

เป็นเวลาถึงสองปีแล้วนับตั้งแต่ธนาคารกลางสหรัฐ (เฟด) ปรับขึ้นอัตราดอกเบี้ยครั้งแรก สภาวะทางการเงินตึงตัวขึ้นอย่างเห็นได้ชัด ขณะที่ต้นทุนของเงินทุนเพิ่มขึ้นถึง 10 เท่า อย่างไรก็ตาม เศรษฐกิจสหรัฐกำลังฝืนกฎของการส่งผ่านผลกระทบของนโยบายการเงิน ซึ่งสถานการณ์นี้ก็คือหนึ่งในภาวะเศรษฐกิจถดถอยตามที่ได้คาดการณ์ไว้อย่างใกล้เคียงที่สุด แต่ยังไม่มีสัญญาณบ่งชี้ออกมาจากฝั่งข้อมูล

เมื่อข้อมูลภาคบริการเริ่มแสดงถึงสัญญาณความอ่อนแอ ก็ดูเหมือนว่าภาคการผลิตจะถึงจุดต่ำสุดแล้วและกำลังเร่งตัวขึ้นอีกครั้ง ในขณะเดียวกัน ภาคครัวเรือนและธุรกิจในสหรัฐกลับดูเหมือนจะไม่หวั่นไหวกับอัตราดอกเบี้ยที่เพิ่มขึ้นมาแล้วถึง 525bps

ความเชื่อมโยงระหว่างอัตราดอกเบี้ยและการเติบโตนั้นได้ขาดหายไปหรือไม่? การปรับขึ้นอัตราดอกเบี้ยไม่ได้ส่งผลกระทบต่อเศรษฐกิจที่แท้จริงเช่นนั้นหรือ? หรือสหรัฐจะสามารถเอาชนะโอกาสที่จะเกิดภาวะเศรษฐกิจถดถอยและเดินหน้าต่อไปได้จริง?

รายงานของเฟด

ในฐานะผู้ลงทุนแบบ multi asset เราต้องการทราบว่าความสัมพันธ์ระหว่างหุ้นและตราสารหนี้จะกลับมาเป็นลบอีกครั้งหรือไม่ และสินทรัพย์ประเภทใดจะได้รับผลกระทบมากที่สุด ประเด็นสำคัญก็คือ เราอยู่ในสถานการณ์เศรษฐกิจแบบ "No landing" และอยู่ในจุดเริ่มต้นของการกลับมาเร่งตัวขึ้นอีกครั้งด้วยน้ำมันที่เต็มถังหรือไม่?

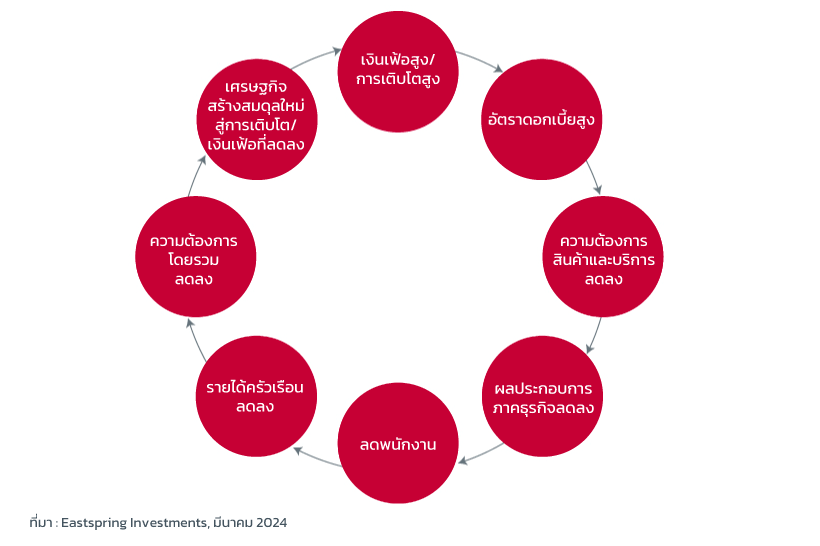

ทฤษฎีเศรษฐศาสตร์ระบุว่านโยบายการเงินจะฉุดอัตราการเติบโตให้ลดลงเมื่อต้นทุนของเงินเพิ่มขึ้น ส่งผลให้หน่วยเศรษฐกิจ (ผู้บริโภค บริษัท และธุรกิจขนาดเล็ก) ลดการกู้ยืมและใช้จ่ายน้อยลง สภาวะดังกล่าวส่งผลให้ราคาปรับตัวลงและการว่างงานสูงขึ้น ซึ่งเมื่อบริษัทต่างๆ เห็นว่าความต้องการลดลงจึงตัดสินใจลดจำนวนพนักงาน และทำให้การเติบโตของรายได้ครัวเรือนลดลง สถานการณ์จะดำเนินต่อไปจนกระทั่งธนาคารกลางเชื่อว่าการเติบโตและอัตราเงินเฟ้อชะลอตัวลงมากพอถึงจะเริ่มปรับลดอัตราดอกเบี้ย

รูปที่ 1 : กระบวนการส่งผ่านผลกระทบของนโยบายการเงิน

ในช่วง 50 ปีที่ผ่านมา เฟดได้ผ่านวัฏจักรการปรับขึ้นดอกเบี้ยที่มีความเข้มข้นมาแล้วเก้ารอบ โดยมีถึงห้ารอบที่นำพาเศรษฐกิจไปสู่ “hard landing” และมีสองรอบที่เป็น “soft landing” ขณะที่มีเพียงหนึ่งในเก้าเท่านั้นที่เศรษฐกิจสหรัฐสามารถเติบโตได้ค่อนข้างมีเสถียรภาพแม้ว่าอัตราดอกเบี้ยจะเพิ่มขึ้น นั่นคือในช่วงปี 2015-2018 ก่อนที่จะเกิดการระบาดใหญ่ของ COVID-19 ซึ่งส่งผลให้เศรษฐกิจสหรัฐเข้าสู่ภาวะถดถอย ทั้งนี้ หากดูจากประวัติศาสตร์แล้วเราคิดว่าเฟดไม่น่าจะสามารถทำให้เศรษฐกิจดำเนินไปในแบบ "No Landing" ได้

กลไกการส่งผ่านนโยบายการเงินขาดหายไปหรือไม่?

การปรับขึ้นอัตราดอกเบี้ยนโยบายในวัฏจักรรอบนี้เป็นไปด้วยความรวดเร็วและปรับขึ้นมามาก อย่างไรก็ตาม หากดูในช่วงสองปีหลังจากการปรับขึ้นอัตราดอกเบี้ยครั้งแรกเมื่อเดือนมีนาคมปี 2022 พบว่าการเติบโตของ GDP ที่แท้จริงของสหรัฐยังคงเป็นบวก ด้วยภาคบริการที่แข็งแกร่งประกอบกับตลาดแรงงานที่ตึงตัวได้บีบให้บริษัทต่างๆ ยังคงต้องรักษาพนักงานและปรับขึ้นค่าจ้าง สถานการณ์ดังกล่าวได้ผลักดันให้อัตราเงินเฟ้อสูงขึ้นและฉุดรายได้ที่แท้จริงของครัวเรือน แต่กลับไม่กระทบต่อการใช้จ่ายของผู้บริโภค

ส่วนหนึ่งอาจเป็นผลมาจากการเปลี่ยนแปลงเชิงโครงสร้างในพฤติกรรมบริโภคที่มีการออมลดลงภายหลังภาวะการระบาดใหญ่ และส่วนหนึ่งได้รับผลมาจากการไม่สามารถส่งผ่านผลกระทบจากอัตราดอกเบี้ยที่สูงขึ้นไปสู่ต้นทุนภาระหนี้ของผู้บริโภคให้เพิ่มขึ้นตาม เนื่องจากสินเชื่อที่อยู่อาศัยมีอัตราดอกเบี้ยคงที่ในระยะยาว อัตราการชำระหนี้สินเชื่อที่อยู่อาศัยของสหรัฐนั้นลดลงอย่างมากจาก 7.2% ในปี 2007 เป็น 3.5% ในปี 2021 ทั้งนี้ มากกว่า 75% ของสินเชื่อที่อยู่อาศัยมีอัตราดอกเบี้ยคงที่ตั้งแต่ 10 ปีขึ้นไป โดยอัตราการชำระหนี้ดังกล่าวยังนับว่าค่อนข้างต่ำแม้ว่าอัตราดอกเบี้ยจะเพิ่มขึ้นก็ตาม

นักเศรษฐศาสตร์ส่วนใหญ่ประเมินว่ามีความล่าช้าในระยะสองถึงแปดไตรมาสก่อนที่นโยบายการเงินจะส่งผลกระทบต่อเศรษฐกิจที่แท้จริง และเมื่อเร็วๆ นี้ นักวิจัยด้านเศรษฐศาสตร์มหภาคพบว่านโยบายการเงินได้ส่งผลกระทบต่ออัตราการว่างงานโดยมีความล่าช้าเป็นเวลา 27 เดือนถ้าดูจากจุดสูงสุด1 เรากำลังเข้าใกล้จุดสิ้นสุดของช่วงเวลาดังกล่าวแต่ยังไม่พ้นเขตอันตราย การสำรวจผู้จัดการกองทุนล่าสุดโดย Bank of America พบว่า 23% ของผู้ลงทุนทั่วโลกคาดว่าเศรษฐกิจจะเป็นไปในแบบ "No Landing" และมีเพียง 11% เท่านั้นที่คาดว่าจะเป็น "Hard landing"2 เราคิดว่าสิ่งนี้มีความเป็นไปได้หาก 1) ความสามารถทางเศรษฐกิจเพิ่มขึ้นอย่างมาก ซึ่งจะช่วยขับเคลื่อนการเติบโตให้สูงขึ้นโดยไม่มีปัญหาเงินเฟ้อ หรือ 2) ผลิตภาพหรือ productivity ที่เพิ่มขึ้นได้ดูดซับความต้องการที่ขยายตัวโดยไม่ได้ผลักดันให้อัตราเงินเฟ้อสูงขึ้น

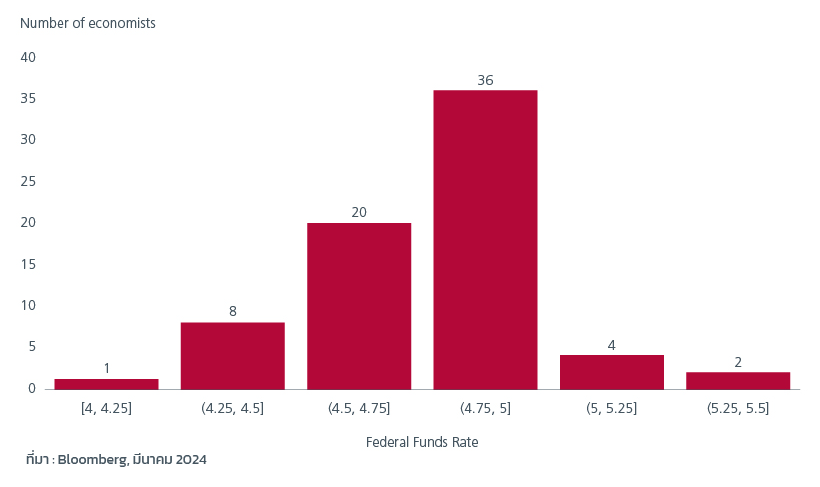

สถานการณ์ยังไม่สิ้นสุด โดยเพียงสิ่งเดียวที่นักเศรษฐศาสตร์เห็นพ้องต้องกันในวันนี้ก็คือเราได้มาถึงจุดสูงสุดของ Fed funds rate แล้ว ความคาดหวังของนักเศรษฐศาสตร์ต่อการปรับลดอัตราดอกเบี้ยในปีนี้อยู่ระหว่าง 0 ถึง 10 ครั้ง ซึ่งเป็นการประเมินทางเศรษฐกิจที่แตกต่างกันอย่างมาก สิ่งที่เกิดขึ้นนี้ได้นำเสนอโอกาสและความเป็นไปได้ที่ตลาดสินทรัพย์จะผันผวนสูงในปี 2024

รูปที่ 2: การคาดการณ์ Fed funds rates ณ สิ้นปี 2024 ของนักเศรษฐศาสตร์

เกาะติดสถานการณ์ผ่านข้อมูล

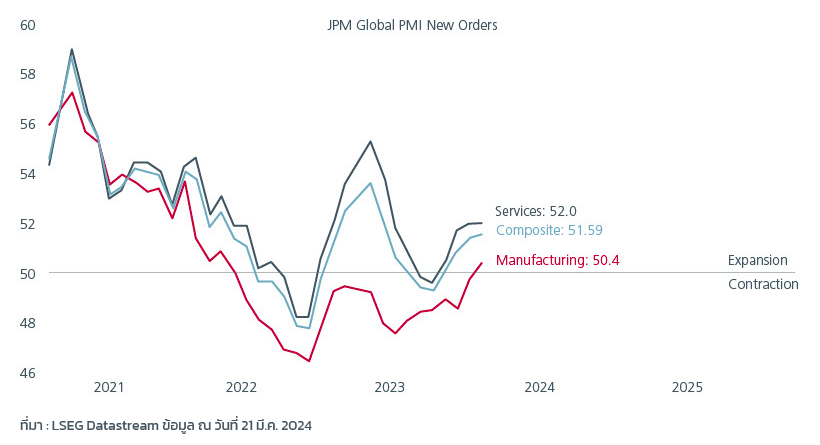

ทีม multi asset ของ Eastspring เชื่อว่ากระบวนการจะยังดำเนินต่อไป และการส่งผ่านผลกระทบของนโยบายการเงินครั้งนี้จะมีความยืดเยื้อ ไม่ใช่ถูกทำลายลง อย่างไรก็ตาม หากเฟดยังคงยืนอัตราดอกเบี้ยไว้ในระดับสูงต่อไปจนกระทั่งถึงกำหนดชำระหนี้ เศรษฐกิจก็จะมีการปรับตัว เรากำลังเริ่มเห็นผลกระทบของอัตราดอกเบี้ยที่เพิ่มขึ้นต่อเจ้าของบ้านในสหราชอาณาจักรและยุโรป ซึ่งเป็นภูมิภาคที่สินเชื่อที่อยู่อาศัยที่มีอัตราดอกเบี้ยคงที่มีสัดส่วนน้อยกว่า และจนกว่าจะถึงตอนนั้น เราอาจเห็นการใช้จ่ายที่เป็นไปอย่างต่อเนื่องของผู้บริโภคสหรัฐ การฟื้นตัวของภาคการผลิต (ดังที่แสดงโดย Global Wave Index3 ของ Bank of America และข้อมูลล่าสุดของ Purchasing Manager‘s Index - ดูรูปที่ 3) และความเชื่อมั่นที่เพิ่มขึ้นว่าเฟดจะสามารถจัดการและนำทางสภาวะเศรษฐกิจแบบ "No landing" ได้

อย่างไรก็ตาม ผู้ลงทุนยังคงต้องพึ่งพาข้อมูลและมีความคล่องตัว พร้อมพิจารณาความเห็นของเราอย่างเป็นกลาง โดยในขณะนี้ข้อมูลสำคัญอย่างเช่น การจ้างงานใหม่ แนวโน้มอัตราการออมภาคครัวเรือน การเพิ่มขึ้นของค่าจ้าง และอื่นๆ ยังคงชี้ไปที่สถานการณ์ที่กำลังดำเนินไปในทิศทางที่เป็นบวกเมื่อการเติบโตกำลังกลับมาเร่งตัวขึ้นอีกครั้ง (ขับเคลื่อนโดยภาคการผลิต) ในขณะที่อัตราเงินเฟ้อกำลังลดลง สภาวะเช่นนี้ได้ทำให้ตลาดรับรู้ปัจจัยการปรับลดอัตราดอกเบี้ยบางส่วน (แม้ว่าจะมีมุมมองที่แตกต่างกัน) และการคาดการณ์ว่าผลประกอบการจะเพิ่มขึ้น

รูปที่ 3 : ดัชนี PMI ภาคการผลิตทั่วโลกกำลังฟื้นตัว

การจัดสรรสินทรัพย์ภายใต้สถานการณ์ต่างๆ

โดยส่วนใหญ่ในปี 2022 เศรษฐกิจได้ดำเนินไปในลักษณะที่มี "การเติบโตสูง เงินเฟ้อสูง" ส่งผลให้ทั้งตลาดหุ้นและตลาดตราสารหนี้ทั่วโลกปรับตัวลง ผู้ดำเนินการจัดสรรสินทรัพย์ต้องเผชิญกับสถานการณ์ท้าทายในแบบที่ไม่สามารถหนีพ้น ในขณะที่ปี 2023 เป็นปีที่เงินเฟ้อค่อยๆ ชะลอตัวลงทำให้ผู้ลงทุนสบายใจมากขึ้นว่าวัฏจักรการปรับขึ้นอัตราดอกเบี้ยกำลังจะสิ้นสุดลง ส่วนปี 2024 อาจเกิดสถานการณ์ที่ซ้ำรอยกับปี 2023 หากสุดท้ายแล้วเราได้เห็นอัตราการเติบโตสูงและเงินเฟ้อต่ำ โดยสินทรัพย์เสี่ยงทั้งหมดจะยังคงดีดตัวขึ้นแรงต่อไปเนื่องจากการเติบโตที่ยังแข็งแกร่ง

อย่างไรก็ตาม หากเรากลับไปดูที่หนึ่งในสี่ของสถานการณ์ที่การเติบโตหรืออัตราเงินเฟ้อมีการเปลี่ยนแปลงแล้ว การจำกัดการเปิดรับความเสี่ยงหุ้นผ่านกองทุนรวมผสมหลายสินทรัพย์ (multi asset funds) น่าจะเป็นทางเลือกที่ชาญฉลาด ดูรูปที่ 4 สถานการณ์ที่เกิดขึ้นจะขับเคลื่อนแนวทางการจัดสรรสินทรัพย์ในอีกไม่กี่เดือนข้างหน้า

รูปที่ 4 : ผลกระทบของสถานการณ์ทางมหภาคที่มีต่อกลุ่มสินทรัพย์

ในตอนนี้ยังมีความคาดหวังอย่างต่อเนื่องว่าเศรษฐกิจจะเติบโตแข็งแกร่ง โดยในการประชุมนโยบายการเงินของเฟดเมื่อเดือนมีนาคม คณะกรรมการ FOMC คาดว่าเศรษฐกิจสหรัฐจะเติบโต 2.1% ในปี 2024 ซึ่งสูงกว่าการคาดการณ์ก่อนหน้านี้ที่ 1.4% ในเดือนธันวาคม สิ่งนี้เป็นการแสดงถึงการเติบโตที่แข็งแกร่งในขณะที่อัตราเงินเฟ้อไม่ได้เพิ่มขึ้นอย่างมีนัยสำคัญ

ในพอร์ตการลงทุนแบบผสมหลายสินทรัพย์ของเรา ใช้กลยุทธ์เชิงบวกในสินทรัพย์เสี่ยงเมื่อพิจารณาจากข้อมูลการเติบโตที่แข็งแกร่ง แต่ได้แบ่งสัดส่วนที่ค่อนข้างมากไปให้กับพันธบัตรรัฐบาลสหรัฐสำหรับพอร์ตการลงทุนแบบอนุรักษ์นิยมและมุ่งเน้นการสร้างรายได้มากกว่า ความจำเป็นในการลงทุนในสินทรัพย์เสี่ยงเพื่อรับกระแสรายได้นั้นมีค่อนข้างน้อยในรอบวัฏจักรเศรษฐกิจนี้ ด้วยอัตราดอกเบี้ยแบบปลอดความเสี่ยงที่สูงกว่า 5% หรือแม้แต่พอร์ตการลงทุนที่ให้น้ำหนัก overweight ต่อสินทรัพย์เสี่ยง ก็ยังมีการป้องกันความเสี่ยงฝั่งขาลงในรูปแบบของกลยุทธ์ option ซึ่งจะช่วยเป็นสิ่งรองรับผลขาดทุนหากเราตัดสินใจย้ายไปยังสถานการณ์ที่เป็นไปได้อื่นๆ จากหนึ่งในสี่สถานการณ์ดังกล่าว ถ้าดูการรับรู้ปัจจัยต่างๆ ผ่านราคาในตลาดออปชั่นแล้ว ยังพบว่าค่อนข้างสมเหตุสมผล โดยนำเสนอโอกาสในการป้องกันความเสี่ยงขาลงสำหรับพอร์ตการลงทุนด้วยต้นทุนต่ำ

ในทางพื้นฐานแล้ว เราเชื่อว่ากระบวนการส่งผ่านผลกระทบของนโยบายการเงินนั้นเกิดความล่าช้า ไม่ใช่ถูกตัดขาดหรือหายไป ซึ่งถ้าเราสังเกตเห็นสัญญาณความอ่อนแอใดๆ จากข้อมูลเศรษฐกิจที่ออกมา เราก็พร้อมที่จะย้ายพอร์ตการลงทุนของเราออกจากสินทรัพย์เสี่ยงอย่างรวดเร็วไปยังสินทรัพย์ที่ปลอดภัยอย่างเช่น USD และพันธบัตรรัฐบาลสหรัฐ

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.