Our Key Takeaways

- เฟดคงดอกเบี้ยนโยบายไว้ที่ 5.25% – 5.5% ตามที่ตลาดคาด พร้อมปลดคาดการณ์เศรษฐกิจถดถอยออกจากแนวโน้มเศรษฐกิจสหรัฐฯในปีนี้ ตามที่ทีมงานที่ปรึกษาด้านเศรษฐกิจแนะนำตั้งแต่การประชุมครั้งก่อนหน้า

- ประเด็นที่ตลาดผิดหวังคือคาดการณ์อัตราดอกเบี้ยจาก Dot Plot ซึ่งเฟดส่งสัญญาณว่าอาจปรับขึ้นดอกเบี้ยได้อีก 1 ครั้งในปี 23 และปรับคาดการณ์ดอกเบี้ยปลายปี 24 ขึ้นมาที่ 5.1% หรือหมายถึงดอกเบี้ยจะคงอยู่สูงและนานขึ้น

- เรามองว่าตลาดค่อนข้างผิดหวังและอาจทำให้หุ้นผันผวนต่อเนื่องในช่วงที่ดอกเบี้ยคงที่ในระดับสูง อย่างไรก็ตามเราเห็นโอกาสที่เศรษฐกิจสหรัฐฯจะอ่อนตัวลงกว่าที่คาดและทำให้ Yield ตลาดปรับตัวลงก่อน ซึ่งจะเป็นแรงหนุนกลุ่มหุ้น Growth/Tech ให้ยังสามารถถือลงทุนต่อในปี 2024

การประชุม FOMC ประจำเดือน ก.ย. เฟดคงดอกเบี้ยตามคาด

ในการประชุมนโยบายการเงิน (FOMC) ประจำเดือนกันยายนในคืนที่ผ่านมา คณะกรรมการเฟดคงอัตราดอกเบี้ยนโยบายไว้ระดับเดิมที่ 5.25-5.50% ตามที่นักวิเคราะห์ส่วนใหญ่คาดการณ์ ขณะที่ประธานเฟด เจอโรม พาวเวลล์ ยังคงให้ความเห็นคล้ายกับการประชุมรอบก่อนหน้าว่าเฟด “พร้อมที่จะขึ้นอัตราดอกเบี้ยเพิ่มเติมตามความเหมาะสม และตั้งใจที่จะคงอัตราดอกเบี้ยนโยบายไว้ในระดับที่ตึงตัว จนกว่าจะมั่นใจว่าอัตราเงินเฟ้อกำลังชะลอตัวลงอย่างยั่งยืนมายังเป้าหมาย 2% ของเฟดเมื่อเวลาผ่านไป” นอกจากนี้เขายังเน้นย้ำว่าเฟดจะ "ดำเนินการอย่างระมัดระวัง" ในขณะที่ประเมินข้อมูลที่เข้ามา ตลอดจนแนวโน้มและความเสี่ยงที่เปลี่ยนแปลงไป ซึ่งคล้ายกับถ้อยแถลงที่เขาพูดในการประชุมสัมมนาประจำปีของเฟดที่เมืองแจ็กสันโฮล รัฐไวโอมิง เมื่อเดือนที่ผ่านมา

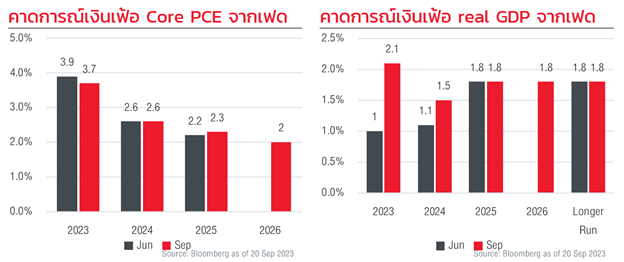

ในด้านของเศรษฐกิจนาย พาวเวลล์ ลดการพูดถึงโอกาสการเกิดเศรษฐกิจถดถอยลงอย่างชัดเจน ขณะที่คาดการณ์ของคณะกรรมการได้ปรับลดอัตราการว่างงานลงเหลือ 3.8% ในปีนี้และจะเพิ่มขึ้นเล็กน้อยเป็น 4.1% ในปี 2024-2025 ซึ่งหากวิเคราะห์ด้วยกฎ Sahm Rule แล้วตัวเลขดังกล่าวไม่เข้าข่ายการเกิดเศรษฐกิจถดถอย นอกจากนั้นคณะกรรมการยังปรับคาดการณ์ real GDP ประจำปี 23 ขึ้นมาที่ 2.1% ซึ่งสูงกว่าคาดการณ์ในรอบก่อนกว่า 2 เท่า ทั้งนี้พาวเวลล์กล่าวปิดท้ายว่า “Soft Landing” ไม่ใช่การคาดการณ์พื้นฐานหรือ baseline ของเฟดสำหรับเศรษฐกิจสหรัฐฯ แต่เป็นวัตถุประสงค์หลักในขณะที่เฟดพยายามควบคุมอัตราเงินเฟ้อ

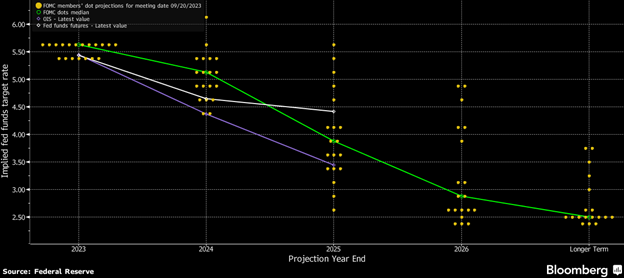

Fed Dot Plot ใหม่จากการประชุมเดือนกันยายน

Dot Plot ใหม่ชี้ ดอกเบี้ยสูงและนานกว่าเดิม

แม้ในภาพรวมแล้วเฟดจะคงดอกเบี้ยตามที่คาดและให้มุมมองไม่แตกต่างไปจากเดิม แต่สิ่งที่ตลาดค่อนข้างผิดหวังคือการคาดการณ์อัตราดอกเบี้ยของคณะกรรมการเฟดหรือที่รู้จักกันในชื่อ Fed Dot Plot โดยตามคาดการณ์ใหม่คณะกรรมการยังคงอัตราดอกเบี้ยปลายปี 23 ไว้ที่ 5.6% ซึ่งหมายถึงการปรับขึ้นดอกเบี้ยอีก 1 ครั้งในการประชุมรอบที่เหลือ และจะปรับลดอัตราดอกเบี้ยนโยบายลงเหลือ 5.1% ภายในสิ้นปี 2024 เพิ่มขึ้นจากเดิม 4.6% จาก Dot Plot ในเดือนมิถุนายน ซึ่งหมายความว่าอัตราดอกเบี้ยจะคงอยู่ในระดับสูงนานกว่าเดิม ขณะที่อัตราดอกเบี้ยจะลดลงเป็น 3.9% ในปี 2025 และ 2.9% ในปี 2026 ในมุมมองของเราการส่งสัญญาณการผ่อนคลายนโยบายการเงินน้อยลงในปีหน้ากว่าที่คาดการณ์ไว้ใน Dot Plot เดือนมิถุนายนสะท้อนให้เห็นถึงความแข็งแกร่งที่เพิ่มขึ้นในเศรษฐกิจและตลาดแรงงาน

มุมมองการลงทุน

เรามองว่าเฟดยังแสดงท่าทีเชิง Dovish ทางอ้อมด้วยการคงถ้อยแถลงหลังการประชุมในโทนเดิม โดยตลาดหุ้นตอบรับในเชิงลบจากความผิดหวังที่เฟดอาจไม่ได้เริ่มการลดดอกเบี้ยในปี 24 เร็วอย่างที่คาด ขณะที่ตลาดพันธบัตรที่เผชิญกับแรงเทขายเกิดจากการปรับมุมมองในระยะกลางที่ว่าอัตราดอกเบี้ยน่าจะคงอยู่ในระดับสูงและเริ่มปรับลดลงช้ากว่าเดิมเท่านั้น นอกจากนั้นการที่เฟดส่งสัญญาณจะคงดอกเบี้ยไว้ในระดับสูงมีเหตุผลมาจากเศรษฐกิจที่แข็งแรงและอาจไม่เกิดภาวะถดถอยหรือ Recession ซึ่งเป็นปัจจัยบวกกับสินทรัพย์เสี่ยงเช่นกัน

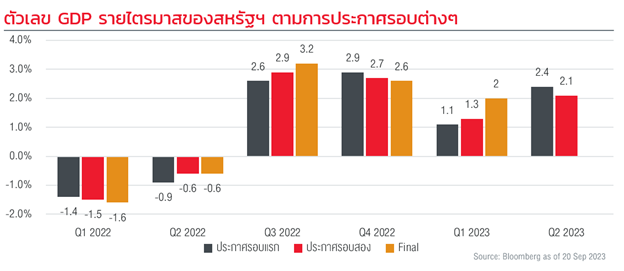

คณะกรรมการยังย้ำอย่างชัดเจนว่าการตัดสินใจในแต่ละการประชุมจะเป็นแบบ Data Dependent หรือขึ้นอยู่กับข้อมูลเศรษฐกิจที่เข้ามาเพิ่มเติม ซึ่งข้อมูลเศรษฐกิจสำคัญๆ ตั้งแต่ตัวเลข GDP ที่ถูก revise ลงในการประกาศครั้งที่สอง ตัวเลขเงินเฟ้อที่ชะลอตัวลง และตัวเลขแรงงานที่ทรงตัว ทั้งหมดยังสนับสนุนให้เจ้าหน้าที่เฟดคงอัตราดอกเบี้ยในการประชุมครั้งถัดไป

เรายังมองว่าเฟดมีโอกาสจะหยุดการขึ้นดอกเบี้ยต่อในปีนี้และด้วยสัญญาณการชะลอตัวของเศรษฐกิจร่วมกับดอกเบี้ยที่คงอยู่ในระดับสูง เราเชื่อว่าเศรษฐกิจสหรัฐฯจะค่อยๆชะลอตัวลงในปีหน้า พร้อมกับ Yield ในตลาดที่อาจปรับตัวลงก่อนดอกเบี้ยนโยบาย ดังนั้นเรายังมีมุมมองเชิงบวกต่อตลาดหุ้นสหรัฐฯ รวมถึงกลุ่มที่อ่อนไหวต่ออัตราดอกเบี้ยอย่างกลุ่ม Growth และ Technology แนะนำทยอยเข้าลงทุนในกองทุน TMB-ES-GCG และ ES-USTECH

ส่วนในฝั่งของตราสารหนี้อาจเกิดความผันผวนในระยะสั้นจากที่อัตราผลตอบแทนพันธบัตรปรับตัวขึ้นรับกับมุมมองที่เฟดอาจคงดอกเบี้ยระดับสูงไว้นานกว่าเดิม ซึ่งเป็นจังหวะที่แนะนำให้เข้าลงทุนตราสารหนี้โลกโดยเฉพาะในกลุ่มที่มีคุณภาพสูงอย่างพันธบัตรรัฐบาล หรือ Investment Grade โดยกองทุนที่แนะนำคือ TMBGF และ TMBGINCOME

คำเตือน

กองทุนดังต่อไปนี้มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งหมด/หรือเกือบทั้งหมด

- TMBEG, TMBEGRMF, TGoldRMF-H, TGoldBullion-H

กองทุนดังต่อไปนี้มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุนรวม

- TMBGQG, TMBGQGRMF, TMB-ES-GCG, T-ES-GCG, T-ES-GCG-SSF, T-ES-GCG-RMF,TMB-ES-GINNO, T-ES-GINNO, TMB-ES-GINNO-RMF, T-ES-GINNO-RMF, T-ES-GINNO-SSF, TMBUS500, TMBUS500RMF, TMBUSBLUECHIP, TMBGER, TMBJE, TMBJERMF, TMBJPNAE, TMBAGLF, TMBEAE, TMBEAERMF, TMBCOF, TMBCORMF, TMB-ES-CHINA-A, T-ES-CHINA-A, T-ES-ChinaA-RMF, T-ES-ChinaA-SSF, TMBINDAE, TMBGF, T-ES-GF, TMBGINCOME, TMBGINCOMERMF, TMB-ES-GSBOND, T-ES-GSBOND, TMBASIAB, TMBEBF, TMBGPROP, TMBGPROPRMF, TMBGINFRA, TMB-ES-APPF, TMBPIPF, TMBPIPRMF, TMB-ES-IALLO , TMBGOLDS, TMB-ES-VIETNAM, TMB-ES-VIETNAM-RMF, T-TSARN, TMB-T-ES-DPlus, TMB-T-ES-IPlus, T-TSB, T-CSD, T-Mixed7030, T-MultiIncome, T-STSD, T-NFPLUS, T-PPSD, T-Property, T-PropertyRMF, T-PropInfraFlex, T-GlobalBond, T-GlobalBondRMF, T-GlobalEQRMF, T-Healthcare, T-HealthcareRMF, T-LTFD, T-NERMF, T-NFRMF, T-NGRMF, T-NMIXRMF, T-AsianProp, T-IncomePropAI, T-CHChallenge#1, T-EuropeEQ, T-GlobalEnergy, T-GlobalEQ, T-GlobalESG, T-GlobalValue, T-INFRA, T-JapanEQ, T-JPChallenge1, T-PREMIUM BRAND, T-INCOMEAI, T-MAP, T-ES-GTech, T-ES-GTech-SSF, TMB-T-ES-APlus, T-ES-GGREEN, TMB-ES-CHILL, TMB-ES-STARTECH, TMB-ES-STARTECH-RMF, ES-INDONESIA, ES-INDONESIA-RMF, ES-GDIV, ES-GDIV-Acc, ES-LOVE

กองทุนดังต่อไปนี้ไม่มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยน

- TMBGOLD, TMBOIL, TGoldRMF-UH, TGoldBullion-UH, TMBWDEQ, TMBCHEQ, TMBEMEQ

เนื่องจากมีกองทุนที่ไม่ได้ป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

กองทุนดังต่อไปนี้ลงทุนกระจุกตัวในหมวดอุตสาหกรรม จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินจำนวนมาก

- TMBGPROP, TMBGPROPRMF, TMB-ES-APPF, TMBPIPF, T-Property, T-PropertyRMF, T-PropInfraFlex, T-Healthcare, T-HealthcareRMF, T-AsianProp, T-IncomePropAI, T-GlobalEnergy, T-INFRA, T-ES-GTech, T-ES-GTech-SSF, T-ES-GGREEN

ผู้ลงทุนในกองทุน TMB SET50, TMB JUMBO 25, TMB Thai Equity CG, TMB Thai Mid Small Minimum Variance ควรมีระดับความเสี่ยงของผู้ลงทุนตั้งแต่ 4 ขึ้นไป โดยสามารถรับความเสี่ยงจากการลดลงของเงินต้นจากการลงทุนในหุ้นเพื่อแลกกับโอกาสที่ได้รับผลตอบแทนมากกว่าการลงทุนในตราสารหนี้ทั่วไปได้และต้องการลงทุนในดัชนีผลตอบแทนรวมตลาดหลักทรัพย์ SET50, ดัชนีผลตอบแทนรวมตลาดหลักทรัพย์ SET Total Return Index (สำหรับกองทุน TMB Thai Equity CG) หรือ ดัชนี FTSE Thailand Mid / Small Cap Total Return (สำหรับกองทุน TMB Thai Mid Small Minimum Variance ) กองทุนเหล่านี้ไม่เหมาะกับผู้ลงทุนที่มีความจำเป็นต้องใช้เงินลงทุนนี้ในระยะอันใกล้ หรือไม่สามารถรับความเสี่ยงจากการลดลงของเงินต้นจากการลงทุนในหุ้น

- ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

- ผู้ลงทุนควรศึกษาข้อมูลในหนังสือชี้ชวนของแต่ละกองทุน และข้อมูลอื่นๆ ในเว็บไซต์ www.eastspring.co.th อย่างรอบคอบก่อนตัดสินใจลงทุน

- ผู้ลงทุนสามารถขอรับหนังสือชี้ชวนได้ที่ บลจ. อีสท์สปริง (ประเทศไทย) และ ผู้สนับสนุนการขายและรับซื้อคืนหน่วยลงทุนที่ได้รับการแต่งตั้ง

- ผู้ลงทุนควรศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษี ที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวมดังกล่าวด้วย

การวัดผลการดำเนินงานของกองทุนบนเว็บไซต์นี้ ได้จัดทำขึ้นตามมาตรฐานการวัดผลการดำเนินงานของสมาคมบริษัทจัดการลงทุน ซึ่งผลการดำเนินงานในอดีตของกองทุนรวม มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

Disclaimer

- ข้อมูล คำแนะนำบทวิเคราะห์ และการแสดงความเห็นต่างๆ ที่ปรากฎอยู่ในเอกสารฉบับนี้ ได้จัดทำขึ้นบนพื้นฐานของแหล่งข้อมูลที่ได้รับมาจาก แหล่งข้อมูลที่เชื่อถือได้ เพื่อเป็นการเผยแพร่ความรู้และให้ความเห็นตามหลักวิชาการเท่านั้นโดยไม่มุ่งหมายให้ถือเป็นการชักชวนหรือชี้นำให้ซื้อ และ/หรือขายผลิตภัณฑ์ด้านการลงทุนประเภทต่างๆ ตามที่ปรากฎในเอกสารฉบับนี้ และไม่ถือเป็นการให้คำปรึกษาหรือคำแนะนำเกี่ยวกับการทำธุรกรรมที่เกี่ยวข้องกับผลิตภัณฑ์ด้านการลงทุนของบริษัทต่างๆ ตามที่ระบุหรือถูกกล่าวถึงไว้ในเอกสารฉบับนี้แต่อย่างใด ทั้งนี้ทีมงานไม่อาจยืนยันและรับรองความครบถ้วนสมบูรณ์หรือถูกต้องของข้อมูลดังกล่าวข้างต้นได้ และไม่ว่าจะด้วยเหตุใดก็ตาม ทีมงานไม่ขอรับผิดชอบต่อความเสียหายในรายได้ หรือประโยชน์ใดๆ ทั้งทางตรงและทางอ้อมที่เกิดขึ้นจากการนำ ข้อมูล ข้อความ ความเห็น และ/หรือบทสรุปต่างๆ ที่ปรากฏในเอกสารฉบับนี้ไปใช้ไม่ว่ากรณีใดๆ

- ความคิดเห็นใดๆ ในเอกสารฉบับนี้ เป็นความคิดเห็นส่วนตัวของทีมผู้เขียน มิได้เป็นความคิดเห็นอย่างเป็นทางการของ บลจ.อีสท์สปริง (ประเทศไทย) ดังนั้น บลจ.อีสท์สปริง (ประเทศไทย) จึงไม่จำเป็นต้องเห็นด้วย หรือร่วมรับผิดชอบไม่ว่ากรณีใดๆทั้งสิ้น ทั้งนี้เอกสารควรใช้คู่กับหนังสือชี้ชวน

- การลงทุนมิใช่การฝากเงินและมีความเสี่ยงในการลงทุน ผู้ถือหน่วยลงทุนอาจได้รับเงินลงทุนมากกว่าหรือน้อยกว่าการลงทุนเริ่มแรกก็ได้ และอาจไม่ได้รับชำระเงินค่าขายคืนหน่วยลงทุนภายในระยะเวลาที่กำหนดหรืออาจไม่สามารถขายคืนหน่วยลงทุนได้ตามที่มีคำสั่งไว้

- แม้ว่ากองทุนรวมตลาดเงินลงทุนได้เฉพาะทรัพย์สินที่มีความเสี่ยงต่ำ แต่มีโอกาสขาดทุนได้ การลงทุนในหน่วยลงทุนของกองทุนรวมตลาดเงินไม่ใช่การฝากเงิน และมีความเสี่ยงจากการลงทุนซึ่งผู้ลงทุนอาจไม่ได้รับเงินลงทุนคืนเต็มจำนวน

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.