ทุกวันนี้กระแสการวางแผนเกษียณที่ได้รับความสนใจมากขึ้น ประกอบกับเทรนด์ของสังคมที่เปลี่ยนแปลงไป จากสมัยก่อนที่มักเคยได้ยินว่ามีลูกเพื่อจะได้มาช่วยดูแลเลี้ยงดูยามเกษียณ ปัจจุบันแนวความคิดนั้นก็ค่อยๆหายไป และผู้คนก็ให้ความสำคัญกับการวางแผนการเงิน เพื่อดูแลตัวเองในวัยเกษียณแทน

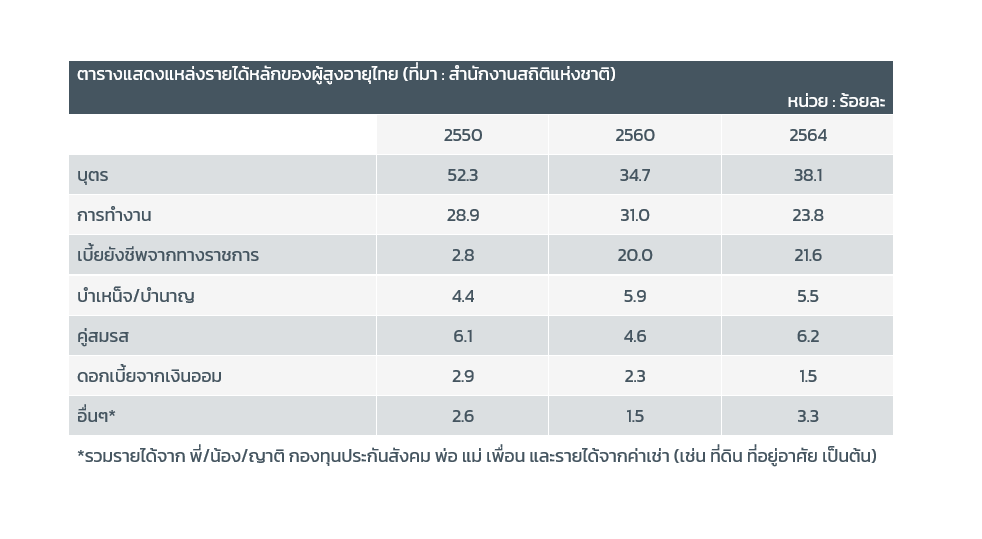

แม้ว่าแนวความคิดที่จะมีวัยเกษียณที่สามารถเกษียณได้จริง และพึ่งพาตัวเองได้นั้นเพิ่มมากขึ้น และอ้างอิงจากสถิติของแหล่งรายได้หลักของผู้สูงอายุ เปรียบเทียบระหว่างปี 2550 และปี 2564 ส่วนของผู้สูงอายุที่เกษียณโดยอาศัยรายได้ที่มาจากลูกในปี 2564 นั้นลดลงเหลือ 38.1% จากที่สูงถึง 52.3% ในปี 2550 และ มีพึ่งพารายได้จากการทำงานลดลงจาก 28.9% เหลือ 23.8% แต่อย่างไรก็ตามผู้สูงอายุที่พึ่งพารายได้จากบุตร หรือไม่สามารถเกษียณได้จริง ก็ยังเป็นสัดส่วนเกินกว่าครึ่งอยู่ดี

ส่วนกลุ่มที่สามารถเกษียณได้ด้วยตนเอง โดยพึ่งพารายได้จากเงินบำเหน็จบำนาญเพิ่มขึ้นจาก 4.4% เป็น 5.5% แต่ผู้ที่เกษียณด้วยเงินออมนั้นกลับลดลงเหลือเพียง 1.5% จาก 2.9% เท่านั้น

และอีกจุดที่น่าสนใจค่าการเกษียณโดยอาศัยเบี้ยยังชีพจากทางราชการสูงขึ้นอย่างมาก โดยมีสัดส่วนสูงถึง 21.6% ในปี 2564 เมื่อเปรียบเทียบกับปี 2550 ที่มีแค่ 2.8% ซึ่งสะท้อนให้เห็นว่า การเกษียณของคนไทยนั้นยังไม่สามารถเกษียณด้วยตนเองได้ อีกทั้งยังมีวัยเกษียณที่เรียกได้ว่า มีคุณภาพน้อยกว่าที่ควรจะเป็น

จากสถิติข้างต้น สิ่งที่สะท้อนให้เราเห็นชัดเจนถึงปัญหาก็คือ การวางแผนเกษียณที่ไร้ประสิทธิภาพ โดยส่งผลมาจากการขาดความรู้ด้านการวางแผนการเงินที่ดี การไม่ตระหนักถึงระยะเวลาในการวางแผนเกษียณที่อาจจะไม่เพียงพอ ไม่ได้มองถึงอนาคตระยะไกลจึงไม่ได้เตรียมพร้อมในการออมเงินเพราะคิดว่ายังมีเวลาอีกนาน

เริ่มตั้งแต่คนที่ไม่เคยคิดเลยว่าจะเกษียณต้องมีเงินเท่าไรและต้องเก็บเงินเดือนละเท่าไร หรือคนที่เริ่มออมแล้วแต่ก็ไม่รู้ว่าต้องนำเงินเกษียณไปวางไว้ที่ไหนที่จะให้เงินมีประสิทธิภาพสูงสุด และที่มักมองข้ามกันไปคือ การออมที่ทำอยู่นั้น อยู่บนเส้นทางของการเกษียณได้หรือไม่ ทำเพียงแต่ออมแล้วนะ แล้วก็ออมไปวันๆ แต่ไม่เคยเช็คสักครั้งว่า ออมแบบที่ทำอยู่ เกษียณได้หรือไม่ เกษียณแบบมีคุณภาพหรือเปล่า

ในการวางแผนการเกษียณนอกเหนือจากความรู้และการตระหนักรู้เกี่ยวกับการวางแผนการเกษียณแล้ว สิ่งที่สำคัญลำดับถัดมาก็คือ เครื่องมือที่ใช้ในการวางแผนการเกษียณ โดยในปัจจุบันต้องบอกว่า มีทั้งแบบที่(แกม)บังคับให้ออม และให้สมัครใจออม ซึ่งว่ากันจริงๆ แล้วเครื่องมือเหล่านี้ ถ้าใช้งานเป็นก็เพียงพอที่จะให้เราเกษียณได้

หากคุณเป็นคนนึงที่ทำงานอยู่ในรูปแบบของพนักงานประจำ เครื่องมือที่อาจกล่าวได้ว่าดีที่สุดสำหรับการวางแผนเกษียณที่ไม่ควรพลาดเลยก็คือ กองทุนสำรองเลี้ยงชีพ (Provident Fund) ที่บริษัทนายจ้างเปิดโอกาสให้เราออมเงิน และนายจ้างยังช่วยออมให้เราด้วย

ในบทความนี้ เราจะมาดูกันว่าเราจะสามารถเพิ่มคุณภาพการเกษียณได้อย่างไรด้วยกองทุนสำรองเลี้ยงชีพ

ก่อนอื่นขอยกตัวอย่างเพื่อให้เห็นภาพ และเข้าใจง่ายขึ้น โดยเราจะมี นายเอ อายุ 24 เป็น First Jobber เริ่มต้นทำงานเป็นพนักงานบริษัท โดยบริษัทของนายเอ มีให้ลงทุนในกองทุนสำรองเลี้ยงชีพได้ โดยสามารถนำส่งเงินได้ตั้งแต่ 3-15% ของเงินเดือน และบริษัทจะสมทบให้เท่ากับที่นายเอส่งตั้งแต่ปีแรก

และบริษัทมีนโยบายการลงทุนให้นายเอเลือกหลากหลายมาก และมีทั้งแบบสำเร็จรูปที่มีการจัดสรรการลงทุนให้แล้วซึ่งในที่นี้จะขอแบ่งเป็น เสี่ยงต่ำ เสี่ยงกลาง และ เสี่ยงสูง

นายเอได้เริ่มออมเงินและลงทุนในกองทุนสำรองเลี้ยงชีพทันทีที่สามารถสมัครได้ และออมเงินต่อเนื่อง ในกรณีนี้จะสมมติว่า นายเอ ทำงานอยู่ที่บริษัทนี้จนเกษียณ โดยนายเอมีเงินเดือนเริ่มต้นที่ 20,000 บาท และมีอัตราการขึ้นเงินเดือนเฉลี่ยปีละ 4%

และนายเอตั้งใจจะเกษียณที่อายุ 60 ปี ดังนั้นด้วยอัตราเงินเดือนที่เพิ่มขึ้น นายเอจะทำงานทั้งสิ้น 35 ปี เมื่ออายุครบ 60 ปี นายเอจะมีเงินเดือนสุดท้ายที่ 75,886 บาท

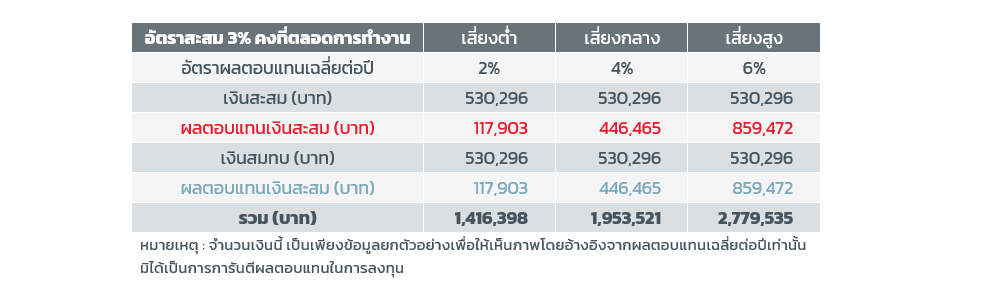

หากนายเอ เลือกออมเงินในกองทุนสำรองเลี้ยงชีพด้วยอัตราส่วนเงินสะสม 3% ตั้งแต่ปีแรก โดยไม่เปลี่ยนแปลงอัตราสะสมเลยจนเกษียณ เมื่อนายเอเลือกลงทุนในแต่ละนโยบายเสี่ยงต่ำ เสี่ยงกลาง หรือ เสี่ยงสูง คาดว่านายเอจะมีเงิน ณ วันเกษียณดังนี้

สิ่งแรกที่น่าสนใจตรงนี้คือ หากเราสามารถที่จะรับความเสี่ยงในการลงทุนได้มากขึ้น และได้รับผลตอบแทนคาดหวังที่สูงขึ้น บนจำนวนเงินลงทุนที่เท่ากัน สามารถสร้างโอกาสในการได้รับเงินเมื่อเกษียณแตกต่างกัน ซึ่งเมื่อเปรียบเทียบแล้ว การลงทุนที่ได้รับผลตอบแทนเฉลี่ยต่อปี 6% นั้นส่งผลให้นายเอ มีเงินเกษียณสูงถึงเกือบ 2.8 ล้านบาท หรือ เกือบสองเท่าของการลงทุนที่ได้ผลตอบแทนเฉลี่ย 2% ต่อปี

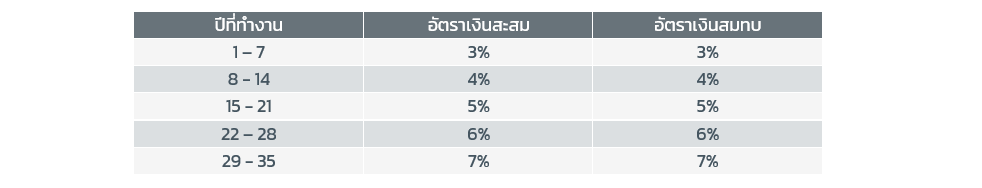

อย่างไรก็ตาม อย่าลืมว่านายเอทำงาน และมีเงินเดือนเพิ่มขึ้นตลอด แต่นายเอกลับนำส่งเงินคงที่แค่ 3% ต่อปี ซึ่งในความเป็นจริงแล้ว หากนายเอมีอายุมากขึ้น รายได้เพิ่มขึ้น และนายเอบริหารการเงินได้ดี นายเอควรจะสามารถออมเงินเพิ่มขึ้นได้ ดังนั้น เราจึงมาลองดูกันว่า หากว่านายเอ เลือกที่จะปรับอัตราเงินสะสมเพิ่มขึ้น 1% ทุกๆ 7 ปี ก็คือ นายเอจะส่งเงินสะสมดังนี้

นายเอ จะมีเงินเกษียณดังนี้

เราจะเห็นได้ว่า การปรับอัตราเงินสะสม เพียงแค่ 1% ทุกๆ 7 ปีนั้น สามารถทำให้นายเอมีเงินเกษียณเพิ่มขึ้นโดยเฉลี่ยถึง 167% แน่นอนว่าสิ่งนี้จะช่วยให้นายเอ เข้าใกล้การเกษียณอย่างมีคุณภาพได้มากขึ้น

ทีนี้เรามาลองดูกันว่า หากนายเอ เลือกที่จะลงทุนในนโยบายความเสี่ยงปานกลาง และนายเอสามารถที่จะเพิ่มเงินสะสมได้เร็วขึ้น โดยเปรียบเทียบกันระหว่าง นายเอนำส่งเงิน 3% คงที่ตลอดอายุงาน กับ นายเอเพิ่มอัตราเงินสะสม 1% ทุกๆ 7 ปี 5 ปี และ 3 ปี ผลลัพธ์จะเป็นอย่างไร

จากผลลัพธ์ในตารางนี้ จริงๆก็น่าจะเป็นอย่างที่ทุกคนคาดเดาไว้แล้วก็คือ ส่งเงินเพิ่มขึ้น เงินเกษียณก็ต้องมากขึ้น ซึ่งก็จะมีหลายๆคนกังวลว่า เพิ่มเงิน 1% มันเยอะมั้ย มันจะกระทบกับเงินที่จะใช้หรือเปล่า เรามาลองดูตารางนี้กัน

พิจารณาที่ปีสุดท้ายของการทำงาน นายเอจะมีเงินเดือน 75,886 และในการส่งเงินสะสมแต่ละกรณีนายเอต้องหักจากเงินเดือนเดือนละ 5,312 บาท 8,347 บาท และ 10,624 บาท ตามลำดับ ซึ่งหากจะมองว่าเยอะก็เยอะ แต่หากมองว่า ปีนี้คือปีสุดท้ายของการทำงาน ในอายุ 59 ปี นายเอ ไม่ควรมีค่าใช้จ่ายอะไรมากมายนัก นายเอควรจะไม่มีหนี้สินต้องชำระแล้ว การเก็บเงินได้เดือนละ 10-15% ควรเป็นสิ่งที่ทำได้ ดังนั้นมองว่าการออมเงินได้สูงถึงเดือนละหมื่นไม่ควรเป็นสิ่งที่เกินกำลัง

อย่างไรก็ตาม ไม่ได้เป็นการบังคับว่าจะต้องทำตามนายเอแต่อย่างใด เพราะแต่ละคนก็มีความจำเป็น เงื่อนไข และเป้าหมายไม่เหมือนกัน สิ่งที่อธิบายในบทความนี้ เพียงแค่ต้องการเปรียบเทียบให้เห็นว่า

1. การเลือกแผนการลงทุนให้ได้ผลตอบแทนที่เหมาะสม

2. การพิจารณาเพิ่มอัตราเงินสะสมในจังหวะที่เหมาะสม

เป็นสิ่งง่ายๆ ที่เราควรจะทำ เพื่อให้เราสามารถที่จะเกษียณได้ และเกษียณอย่างมีความสุข ใครจะรู้ว่า เพียงแค่ 1% ที่เปลี่ยนไป อาจจะทำให้ชีวิตเกษียณของเราดีกว่าที่คาดไว้ก็ได้

Singapore and Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws.

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

This document is produced by Eastspring Investments (Singapore) Limited and issued in Thailand by TMB Asset Management Co., Ltd.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

United Kingdom (for professional clients only) by Eastspring Investments (Luxembourg) S.A. - UK Branch, 125 Old Broad Street, London EC2N 1AR.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author on this page, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this posting is at the sole discretion of the reader. Please consult your own professional adviser before investing.

Investment involves risk. Past performance and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments (excluding JV companies) companies are ultimately wholly-owned/indirect subsidiaries/associate of Prudential plc of the United Kingdom. Eastspring Investments companies (including JV’s) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America.